Phân tích dữ liệu: So sánh chuyên sâu dữ liệu hợp đồng và mã thông báo mới từ mười sàn giao dịch lớn nhất

- 核心观点:交易所新币策略决定收益风险特征。

- 关键要素:

- 币安新币36%上涨,破发率最低。

- LBank新币34%上涨,黑马密度最高。

- Gate新币31%深度回撤,风险最大。

- 市场影响:投资者需按风险偏好选择交易平台。

- 时效性标注:中期影响

Sau một thời gian phục hồi tạm thời trên thị trường tiền điện tử vào quý 3 năm 2025, việc niêm yết các đồng tiền mới một lần nữa trở thành chủ đề nóng đối với các nhà đầu cơ và dòng tiền nóng. Sự gia tăng gần đây của các dự án cung cấp airdrop và niêm yết trên các sàn giao dịch thông qua các sự kiện tạo token (TGE), chẳng hạn như World Liberty Financial (WLFI), một token liên quan đến gia đình Trump, đã làm dấy lên cuộc tranh luận rộng rãi trên thị trường về việc liệu các đợt phát hành coin mới có còn đáng để đầu tư hay không. Trong bối cảnh hiện tại, các nhà đầu tư đang chia rẽ về việc nên duy trì tâm lý "bán khi thị trường mở cửa" trong ngắn hạn hay áp dụng một chiến lược dài hạn hơn. Để giải quyết cuộc tranh luận này, bài viết này cố gắng phân tích sự khác biệt về hiệu suất niêm yết coin mới và giao dịch phái sinh trên mười sàn giao dịch lớn nhất thông qua so sánh dữ liệu định lượng, sử dụng cả số liệu giao dịch giao ngay và tương lai, để cung cấp cho các nhà đầu tư một khuôn khổ toàn diện hơn.

Đầu tiên, chúng tôi đã phân tích dữ liệu từ mười sàn giao dịch hàng đầu—Binance, Upbit, OKX, Bybit, KuCoin, Gate, LBank, Bitget, MEXC và HTX (trước đây là Huobi)—về việc ra mắt và hiệu suất của các mã thông báo mới trên các nền tảng này từ tháng 8 đến giữa tháng 9 năm 2025. Bằng cách so sánh nhịp độ niêm yết mã thông báo mới trên mỗi nền tảng, biến động giá trong các khoảng thời gian khác nhau sau khi niêm yết và xu hướng về khối lượng giao dịch hợp đồng trong cùng kỳ, chúng tôi đặt mục tiêu đánh giá:

- Nhịp độ niêm yết và hiệu suất của đồng tiền mới: Sàn giao dịch nào có nhiều đồng tiền mới nhất và ra mắt chúng thường xuyên nhất? Lãi và lỗ của đồng tiền mới khác nhau như thế nào giữa các nền tảng? Nền tảng nào có khả năng tạo ra "hiệu ứng lợi nhuận" cao nhất?

- Hoạt động giao dịch hợp đồng: Sàn giao dịch nào có khối lượng giao dịch phái sinh tăng trưởng nhanh nhất và thị phần tăng? Các nền tảng khác nhau có chiến lược khác nhau như thế nào đối với các hợp đồng liên quan đến tiền điện tử mới (ví dụ: tốc độ ra mắt hợp đồng tiền điện tử mới và phạm vi bao phủ sản phẩm hợp đồng)?

- Liên kết giao ngay-hợp đồng: Việc phát hành token và hỗ trợ hợp đồng của nền tảng có tạo thành một vòng khép kín không? Giá giao ngay token mới và giao dịch hợp đồng tương tác như thế nào?

- Xu hướng tương lai: Khi các sàn giao dịch ngày càng phát triển chuỗi riêng của mình (ví dụ: chuỗi BNB của Binance, Mantle của Bybit, v.v.), thì "hệ sinh thái hợp đồng tiền xu mới trên chuỗi" sẽ tương tác như thế nào và hiệu ứng vòng kín nào sẽ được hình thành?

Thông qua phân tích trên, chúng tôi cố gắng phân loại những khác biệt trong hiệu suất của các chiến lược tiền mới trên các sàn giao dịch lớn trên thị trường hiện tại, cũng như những lý do cơ bản đằng sau những khác biệt này.

So sánh hiệu suất tổng thể của các đồng tiền mới

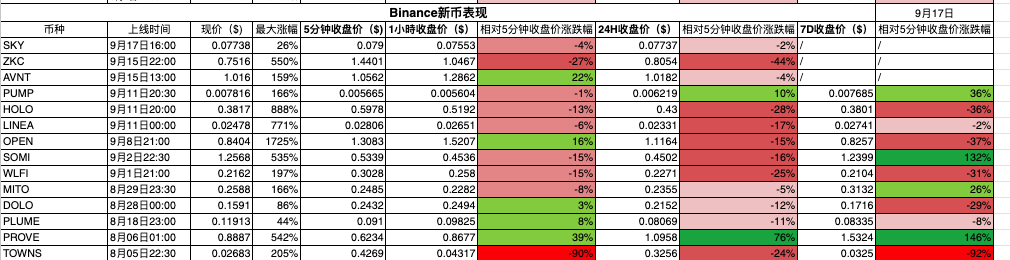

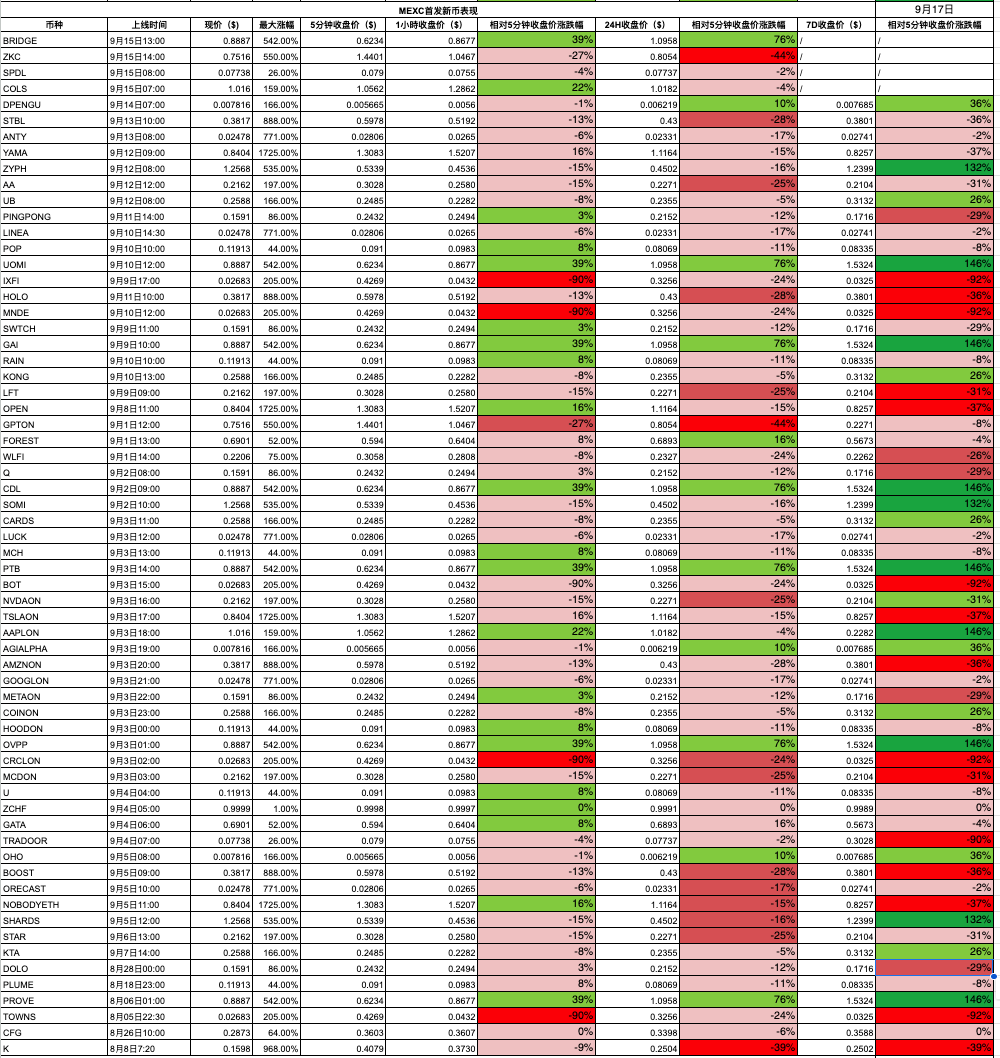

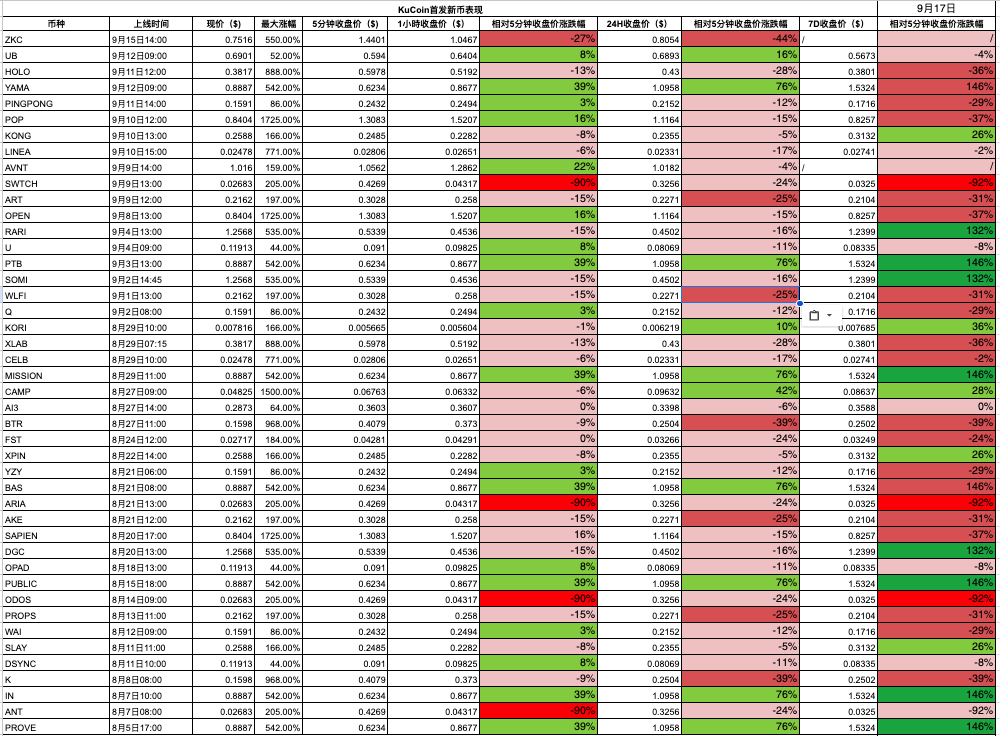

Bên cạnh số lượng coin niêm yết, hiệu suất giá của các coin mới sau khi niêm yết cũng là một chỉ số quan trọng để đánh giá "hiệu ứng niêm yết" của mỗi sàn giao dịch. Chúng tôi đã so sánh biến động giá của các coin mới trên nhiều nền tảng khác nhau trong các khoảng thời gian khác nhau (5 phút, 1 giờ, 24 giờ và 7 ngày) để quan sát sàn giao dịch nào tập trung tăng giá coin mới và sàn nào có tỷ lệ coin mới phá vỡ giá IPO (giảm sau khi niêm yết) cao hơn.

Theo số liệu thống kê được cung cấp, hiệu suất phân bổ của các đồng tiền mới trên nhiều sàn giao dịch khác nhau trong vòng một tuần niêm yết gần như sau:

Binance: Nhìn chung ổn định, với một vài mức tăng và hầu hết các mức giảm

Là một sàn giao dịch tiền điện tử hàng đầu, Binance thường niêm yết các đồng tiền mới nổi bật, dẫn đến việc đầu cơ tương đối hợp lý. Thống kê hàng tuần cho thấy khoảng 36% số đồng tiền mới niêm yết trên Binance tăng giá, trong khi 64% giảm giá, tương tự như hiệu suất của KuCoin. Các đợt sụt giảm cực mạnh (giảm hơn 50%) chỉ chiếm chưa đến 10%, thể hiện quy trình kiểm soát chất lượng nghiêm ngặt của Binance, giúp giảm thiểu rủi ro thất bại của dự án.

Biến động của hầu hết các loại tiền tệ trong vòng 7 ngày nằm trong khoảng +/-30% và các biến động này tương đối hội tụ.

- WLFI đã giảm trở lại sau khi giá tăng gần gấp đôi trên Binance, với mức giảm hàng tuần khoảng 30%;

- Mặc dù Linea tăng vọt vào ngày đầu tiên, nhưng nó nhanh chóng giảm trở lại và trở lại gần mức giá phát hành trong vòng một tuần (giảm khoảng 2%).

- Nhìn chung, không có nhiều phép màu làm giàu nhanh chóng và cũng có rất ít trường hợp bi thảm khi mọi người mất một nửa số tiền.

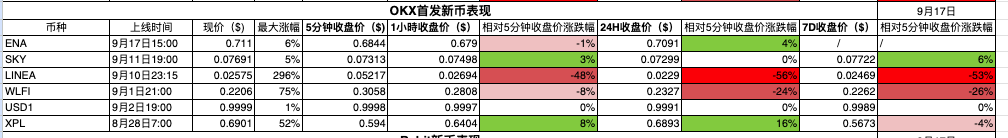

OKX: Tính biến động được kiểm soát và hiệu ứng lợi nhuận được tập trung cao độ.

OKX có quy mô mẫu hạn chế do số lượng đồng tiền niêm yết còn ít. Trong số sáu đồng tiền mới, chỉ có một đồng tăng giá hàng tuần, trong khi tất cả các đồng còn lại đều giảm. Một số dự án đã trải qua mức thoái lui hàng tuần hơn 90%, kéo lợi nhuận trung bình xuống mức âm.

- Nhìn vào khoảng thời gian 24 giờ, biến động ngày đầu tiên của đồng tiền mới OKX tương đối nhẹ, với mức trung bình gần như bằng phẳng.

- Dữ liệu ngày 7 cho thấy sự phân kỳ: một số dự án chất lượng cao tiếp tục tăng đều đặn trong vòng một tuần, chẳng hạn như RESOLV, chứng kiến mức tăng đột biến trong 24 giờ gần 49% sau khi ra mắt vào tháng 5 và tháng 6, nhưng hầu hết các dự án đều mất gần như toàn bộ mức tăng trong vòng một tuần.

- Tính biến động chung của các đồng tiền mới trên OKX thấp hơn so với các nền tảng khác, có ít đợt tăng hoặc giảm mạnh, nhưng hiệu ứng lợi nhuận lại rất tập trung: nếu bạn bỏ lỡ một vài đồng tiền mạnh, các dự án còn lại sẽ gần như không có lãi.

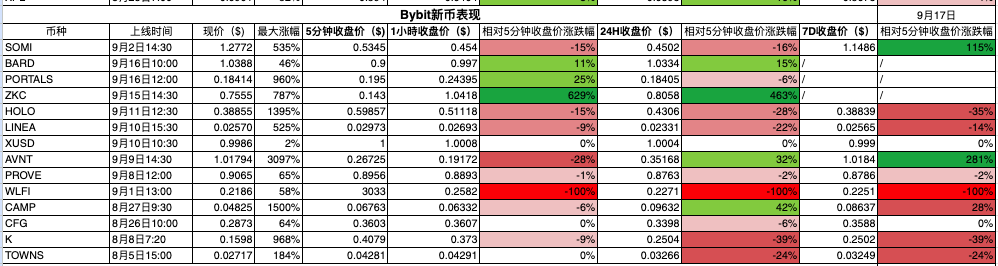

Bybit: “Thị trường đồng hồ bấm giờ” là hiển nhiên, với lợi nhuận và thua lỗ phân cực

Hiệu suất của đồng tiền mới của Bybit được đặc trưng bởi sự biến động lớn vào ngày đầu tiên, sau đó là sự suy yếu tổng thể. Thống kê cho thấy chỉ khoảng 27% số đồng tiền niêm yết duy trì được giá trên mức giá niêm yết ban đầu bảy ngày sau đó, trong khi gần 30% giảm hơn 50% trong tuần đầu tiên, với hơn 70% giảm tổng thể. Hầu hết các token có xu hướng đạt đỉnh trong vòng vài phút sau khi mở, sau đó là sự suy giảm dần dần. Ví dụ: Homecoin đã phục hồi gần 30% so với mức giá 5 phút trong vòng 24 giờ, nhưng không duy trì được mức tăng. Tương tự, giá 5 phút của BDXN là 0,1404 USDT đã giảm mạnh xuống chỉ còn 0,0441 USDT một tuần sau đó, giảm 68,6%.

Bybit đôi khi có một số "ngựa ô" nổi bật, chẳng hạn như Avantis (AVNT), đã tăng vọt hơn 30 lần ngay trong ngày đầu tiên, trở thành một trong số ít ví dụ đạt được lợi nhuận trung bình dương. Tuy nhiên, nhìn chung, lợi nhuận của các đồng tiền mới của Bybit phụ thuộc rất nhiều vào từng dự án ngôi sao riêng lẻ, với phần lớn các đồng tiền đều có hiệu suất âm sau bảy ngày. Các nhà đầu tư bỏ lỡ đợt tăng giá trong ngày đầu tiên sẽ gặp khó khăn trong việc đạt được lợi nhuận dương sau này.

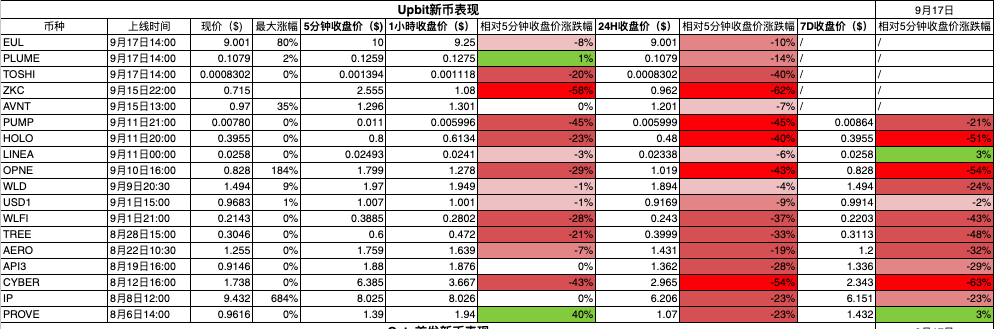

Upbit: Giảm nhiều hơn tăng, tập trung vào sự ổn định

Do Upbit chủ yếu niêm yết các đồng tiền mới dựa trên các chiến lược "tiếp nối", hiệu suất của chúng trên Upbit tương đối ổn định, thường là sau khi cơn sốt trên các thị trường khác đã qua. Dữ liệu cho thấy chỉ khoảng 15% số đồng tiền mới của Upbit tăng trưởng trong tuần, trong khi hơn 80% cuối cùng lại giảm. Khoảng 23% trong số những đồng tiền này đã mất hơn một nửa giá trị trong bảy ngày đầu tiên, cho thấy một số đồng tiền nước ngoài từng được thổi phồng trước đó đã trải qua sự sụt giảm bù trừ sau khi gia nhập thị trường Hàn Quốc. Ví dụ, Worldcoin (WLD) đã tăng vọt rồi lại giảm vào ngày niêm yết trên Upbit, giảm hơn 20% trong tuần. Linea, với giá mở cửa gần với giá trị hợp lý của thị trường, về cơ bản vẫn đi ngang với mức tăng nhẹ trong bảy ngày đầu tiên. Cả lợi nhuận trung bình và trung vị của các đồng tiền Upbit mới đều âm (với mức giảm trung bình khoảng -25%), cho thấy hầu hết các đồng tiền trên nền tảng đều không tăng trưởng đáng kể. Đối với các nhà đầu tư thận trọng tại Hàn Quốc, hiệu suất này, mặc dù thiếu sự phấn khích, nhưng lại thể hiện một hồ sơ rủi ro tương đối dễ quản lý.

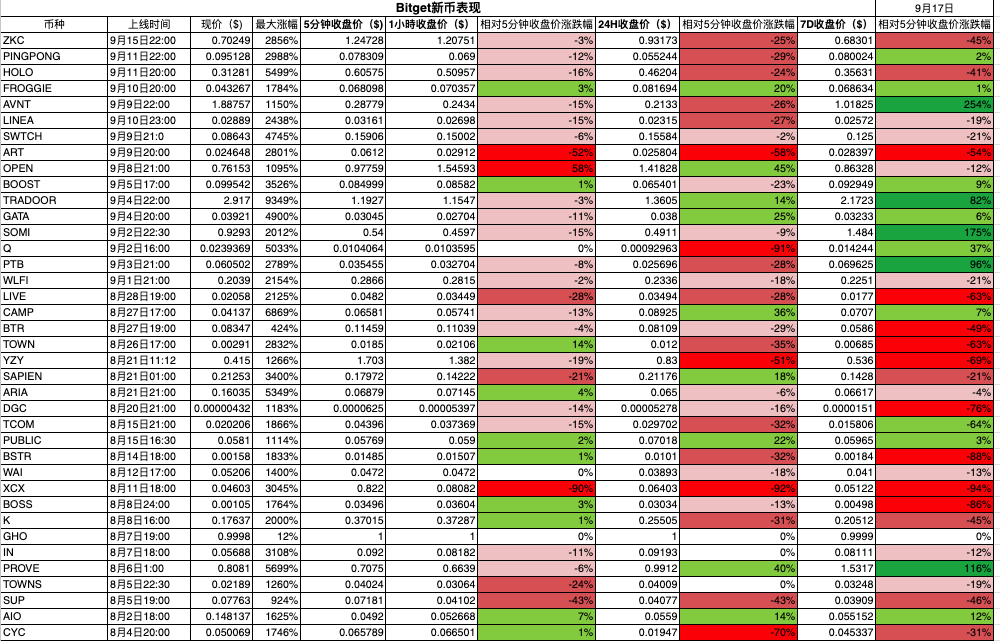

Bitget: Việc bán tháo trong ngày đầu tiên là phổ biến, với một số cổ phiếu nắm giữ mạnh hỗ trợ mức trung bình

Phạm vi thống kê bao gồm 38 đồng tiền mới trong giai đoạn lấy mẫu.

- Mức tăng giá trong 7 ngày so với giá trong 5 phút chiếm khoảng 34%, mức giảm ≥50% chiếm 24%. Mức giảm sâu nhỏ hơn đáng kể so với LBank, nhưng độ đàn hồi tổng thể cũng hạn chế hơn.

- Mức thay đổi trung bình 7 ngày là khoảng -6,7%, với mức trung vị là -19%; mức trung bình 24 giờ là -16%, với mức trung vị là -20,5%, cho thấy xu hướng chung là "mở mức cao - giảm trong cùng ngày - suy yếu trong tuần".

- Các dự án có chiều hướng 7 ngày tăng gấp đôi (≥+100%) chiếm 7,9% và các dự án có chiều hướng ≥+300% chiếm 0%.

Các công ty có hiệu suất mạnh tiêu biểu bao gồm AVNT (+254%), SOMI (+175%) và PROVE (+116%); tuy nhiên, không nên đánh giá thấp các đợt giảm giá mạnh, chẳng hạn như XCX (-94%), BSTR (-88%) và BOSS (-86%). Nhìn chung, mức giảm giá trung bình 24 giờ của Bitget sâu hơn và các giá trị âm trung bình 7 ngày của công ty này tập trung hơn, cho thấy mô hình "một vài công ty có hiệu suất mạnh đẩy mức trung bình lên trong khi phần lớn tài sản cơ bản suy yếu theo xu hướng". Đối với các nhà giao dịch, việc bỏ lỡ một vài công ty có hiệu suất mạnh có thể khiến lợi nhuận dương sau đó trở nên khó khăn hơn.

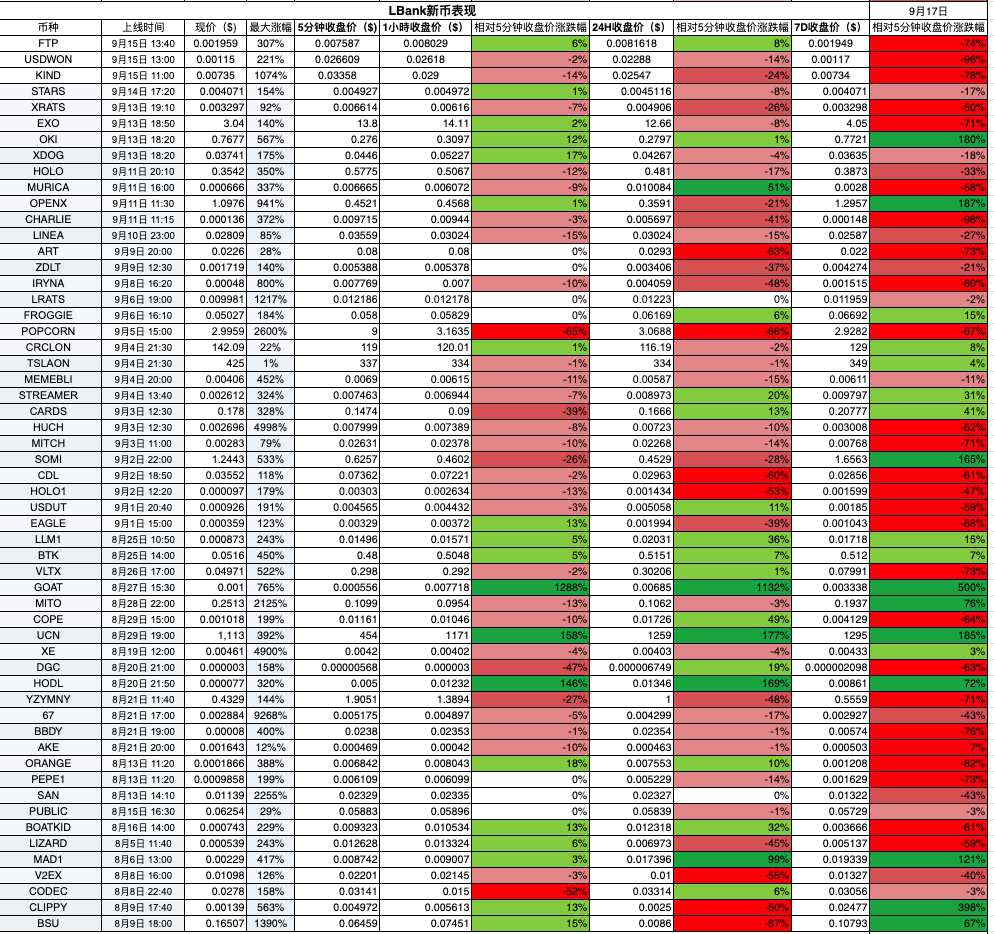

LBank: Việc niêm yết tiền xu thường xuyên = tỷ lệ phát hiện cao hơn, dẫn đầu ngành về “mật độ ngựa ô”

Trong giai đoạn lấy mẫu, 56 đồng tiền mới đã được đưa vào. LBank, dựa trên phương thức niêm yết kiểu "súng máy" và thanh khoản ban đầu dồi dào, đã mang lại hiệu quả phát hiện giá sớm đáng kể:

- Chiều hướng 7 ngày chứng kiến mức tăng khoảng 34%, trong đó tăng gấp đôi (≥+100%) chiếm 12,5% và ≥+300% chiếm 3,6%. Mật độ cổ phiếu ngựa ô đứng đầu trong số các nền tảng cùng cấp;

- Lợi nhuận trung bình 7 ngày là khoảng +1,5% và lợi nhuận trung bình 24 giờ là khoảng +16%, cho thấy có một khoảng thời gian thu tiền ngắn hạn đáng kể vào ngày đầu tiên.

Các cổ phiếu có hiệu suất mạnh tiêu biểu bao gồm GOAT (+500%), CLIPPY (+398%) và OPENX (+187%), thể hiện khả năng nắm bắt các chủ đề mới nổi và cổ phiếu vốn hóa nhỏ của nền tảng. Điều quan trọng cần lưu ý là phạm vi phủ sóng rộng của LBank cũng đồng nghĩa với "đuôi dài" lợi nhuận dài hơn: trung vị 7 ngày là khoảng -36,5%, và khoảng 43% cổ phiếu có mức giảm hàng tuần từ 50% trở lên. Do đó, một cách tiếp cận thân thiện hơn với nhà giao dịch là xem LBank như một công cụ khám phá tiền điện tử mới, tuân theo chiến lược "chọn mẫu - nắm bắt làn sóng đầu tiên - chốt lời có kỷ luật": kiểm soát vị thế và rủi ro chặt chẽ được sử dụng để tối đa hóa lợi nhuận của các cổ phiếu "ngựa ô" và giảm thiểu tình trạng sụt giảm đầu tư dài hạn, từ đó chuyển đổi tỷ lệ trúng cao của nền tảng thành tỷ lệ thắng chiến lược.

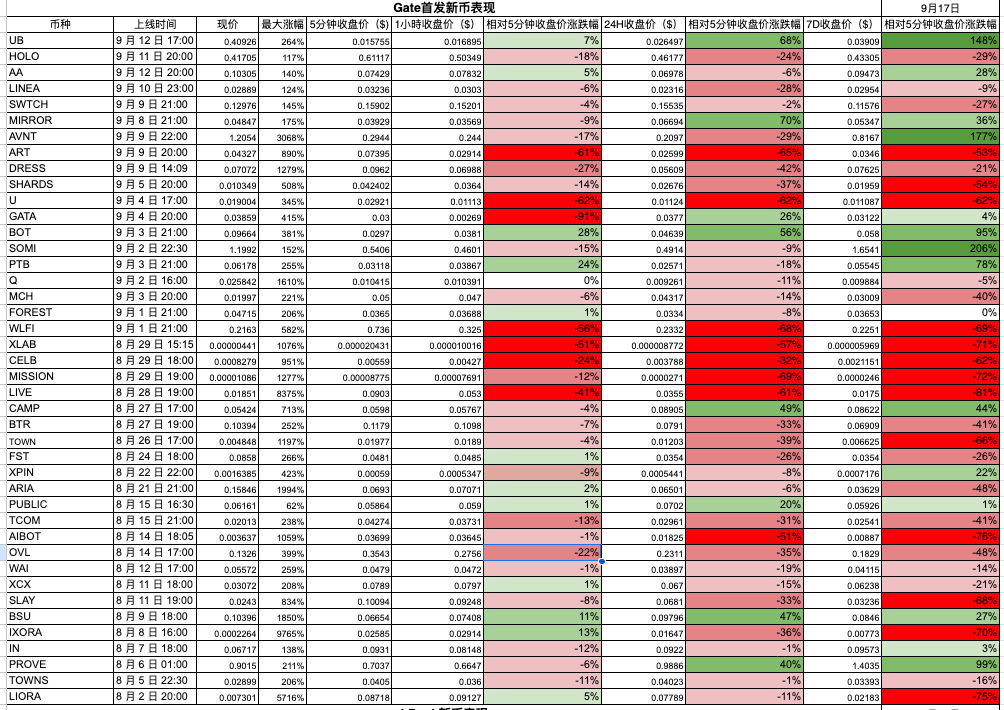

Cổng: Thị trường bùng nổ và rủi ro suy thoái sâu cùng tồn tại

Gate, với số lượng coin niêm yết lớn nhất, cũng có quy mô mẫu lớn nhất. Thống kê cho thấy trong khi khoảng 30% coin mới niêm yết trên Gate tiếp tục tăng so với giá ngày đầu tiên trong vòng bảy ngày, thì hơn 70% lại giảm. Giá của khoảng 30% trong số những coin này thậm chí còn giảm một nửa (giảm hơn 50%) trong vòng một tuần, đánh dấu mức giảm mạnh nhất trong số tất cả các nền tảng. Điều này là do khả năng tạo lập thị trường tương đối yếu của Gate, khiến biến động giá dễ bị khuếch đại bởi vốn đơn điểm.

Tuy nhiên, Gate cũng góp phần vào một số đợt tăng giá mạnh mẽ nhất trên thị trường: Ví dụ, Avantis (AVNT) đã tăng vọt hơn 30 lần trong ngày đầu tiên, tạo nên một huyền thoại ngắn hạn, nhưng rồi nhanh chóng giảm mạnh. Nhìn chung, các đồng tiền mới niêm yết trên Gate có mức biến động lớn nhất—một số thường tăng giá đáng kinh ngạc vào ngày đầu tiên, nhưng sau đó lại thường giảm mạnh.

MEXC: Phân phối thu nhập đang nghiêng về bên phải, với mức tăng đỉnh điểm nổi bật

Là một nền tảng khác thường xuyên niêm yết coin, hiệu suất tổng thể của các coin mới trên MEXC khá tương đồng với Gate: khoảng 30% dự án chứng kiến giá niêm yết tăng sau một tuần, trong khi 70% chứng kiến giá giảm. Trong số này, khoảng 10% đã trải qua đợt giảm giá sâu, khiến giá giảm một nửa. MEXC được đặc trưng bởi tình trạng tăng giá cực đoan thường xuyên xảy ra: mức tăng lớn nhất trong giai đoạn thống kê xảy ra ở dự án IXORA, được ra mắt trên MEXC, với mức tăng giá đỉnh điểm gần 98 lần giá phát hành, một con số vô lý. Điều này cho thấy, một mặt, MEXC thu hút các quỹ đầu cơ rủi ro cao sẵn sàng đầu cơ vào các coin vốn hóa nhỏ; mặt khác, điều này cũng có nghĩa là hầu hết các dự án nhanh chóng hợp lý hóa sau đợt đầu cơ ban đầu, với giá giảm hoặc thậm chí phá vỡ giá phát hành của chúng. Lợi nhuận trung bình bảy ngày của các coin mới trên MEXC là hơi dương (bị thổi phồng bởi các giá trị cực đoan), nhưng trung vị là âm, cho thấy xu hướng thực tế của hầu hết các coin là yếu.

KuCoin: Nhìn chung ổn định, có sức mạnh bùng nổ vừa phải

Khoảng 36% đồng tiền mới được niêm yết trên KuCoin đã đóng cửa ở mức cao hơn trong vòng một tuần, trong khi 64% đóng cửa ở mức thấp hơn, vượt trội hơn một chút so với các nền tảng như Gate và MEXC. Ít hơn 10% dự án đã trải qua mức giảm vượt quá 50%, cho thấy tương đối ít sự sụt giảm đáng kể. Trung bình, các đồng tiền mới được niêm yết trên KuCoin đã có mức tăng trưởng dương nhẹ (khoảng +15%) so với giá ngày đầu tiên trong khoảng thời gian bảy ngày, với mức trung bình là khoảng -8%. Điều này cho thấy một vài mức tăng lớn đã đẩy mức trung bình lên cao hơn, trong khi phần lớn các đồng tiền đã trải qua mức giảm khiêm tốn. KuCoin hiếm khi chứng kiến mức tăng mạnh gấp hàng chục lần, với mức tăng cao nhất thường dao động từ 5-20 lần. Những đồng tiền có hiệu suất cao nhất thường là các dự án được lựa chọn cẩn thận (chẳng hạn như mạng xã hội Fi và trò chơi) đang có xu hướng. Nhìn chung, hiệu suất của các đồng tiền mới trên KuCoin được đặc trưng bởi xu hướng từ trung bình đến tăng giá: không có kế hoạch làm giàu nhanh chóng cực đoan hay giảm giá liên tục thường xuyên xảy ra, mang đến cho các nhà đầu tư cơ hội tạo ra lợi nhuận ổn định nếu họ tận dụng cơ hội.

Nhìn theo chiều ngang vào phân phối lợi nhuận tổng thể của các đồng tiền mới trong tuần sau khi niêm yết, các nền tảng có tần suất niêm yết cao, chẳng hạn như LBank, Gate và MEXC, thể hiện mô hình "cao và thấp" lệch phải: một số đồng tiền đạt mức tăng trưởng thần kỳ hàng chục lần, trong khi nhiều dự án khác nhanh chóng giảm xuống dưới giá IPO, dẫn đến sự phân cực đáng kể về lợi nhuận và thua lỗ của nhà đầu tư. Ngược lại, các sàn giao dịch hàng đầu như Binance và OKX, do quy trình sàng lọc niêm yết nghiêm ngặt, có hiệu suất vừa phải và hội tụ hơn đối với các đồng tiền mới: mức tăng mạnh hiếm khi xảy ra, trong khi mức giảm mạnh cũng tương đối hiếm, với phần lớn các đồng tiền duy trì mức tăng và lỗ ở mức có thể kiểm soát được. Bybit và Bitget thể hiện cả hai đặc điểm: các đồng tiền sao trải qua mức tăng hàng chục lần trong một ngày, cũng như nhiều đồng tiền phổ thông trải qua mức giảm lặng lẽ. Phân phối lợi nhuận đồng tiền mới của họ thể hiện "đuôi dài", với các giá trị cực đại đẩy giá trị trung bình lên, trong khi lợi nhuận trung vị thấp hoặc thậm chí âm. Điều này cho thấy các nhà đầu tư đầu cơ vào các đồng tiền mới trên các nền tảng này phải có tính chọn lọc.

Nhìn theo chiều ngang vào phân phối lợi nhuận tổng thể của các đồng tiền mới trong tuần sau khi niêm yết, các nền tảng có tần suất niêm yết cao, chẳng hạn như LBank, Gate và MEXC, thể hiện mô hình "cao và thấp" lệch phải: một số đồng tiền đạt mức tăng trưởng thần kỳ hàng chục lần, trong khi nhiều dự án khác nhanh chóng giảm xuống dưới giá IPO, dẫn đến sự phân cực đáng kể về lợi nhuận và thua lỗ của nhà đầu tư. Ngược lại, các sàn giao dịch hàng đầu như Binance và OKX, do quy trình sàng lọc niêm yết nghiêm ngặt, có hiệu suất vừa phải và hội tụ hơn đối với các đồng tiền mới: mức tăng mạnh hiếm khi xảy ra, trong khi mức giảm mạnh cũng tương đối hiếm, với phần lớn các đồng tiền duy trì mức tăng và lỗ ở mức có thể kiểm soát được. Bybit và Bitget thể hiện cả hai đặc điểm: các đồng tiền sao trải qua mức tăng hàng chục lần trong một ngày, cũng như nhiều đồng tiền phổ thông trải qua mức giảm lặng lẽ. Phân phối lợi nhuận đồng tiền mới của họ thể hiện "đuôi dài", với các giá trị cực đại đẩy giá trị trung bình lên, trong khi lợi nhuận trung vị thấp hoặc thậm chí âm. Điều này cho thấy các nhà đầu tư đầu cơ vào các đồng tiền mới trên các nền tảng này phải có tính chọn lọc.

Phân tích đặc điểm phân phối hiệu suất của các đồng tiền mới

Kết hợp các dữ liệu trên, chúng ta có thể tóm tắt thêm đặc điểm phân phối của các đồng tiền mới trên mỗi nền tảng:

- Tập trung tăng trưởng: Điều này đề cập đến mức độ lợi nhuận chủ yếu tập trung vào một số ít đồng tiền mới. Bybit và Bitget có mức độ tập trung tăng trưởng đồng tiền mới cao nhất—sự gia tăng đột biến ở một hoặc hai dự án đóng góp phần lớn vào tổng lợi nhuận, trong khi phần lớn các đồng tiền khác có mức tăng trưởng hạn chế hoặc thậm chí âm. Do số lượng dự án trên OKX ít, sự tăng hoặc giảm của một đồng tiền riêng lẻ có tác động đáng kể đến hiệu suất chung, thể hiện một mô hình tập trung. Ngược lại, sự tăng trưởng của LBank và Gate được phân bổ tương đối đồng đều. Mặc dù có những trường hợp riêng lẻ có lợi nhuận tuyệt đối cao, nhưng đóng góp chung của mỗi đồng tiền lại phân tán do số lượng lớn các dự án. Binance và KuCoin nằm ở giữa: không quá tập trung vào một hoặc hai đồng tiền, cũng không phân bổ hoàn toàn đồng đều. Các đồng tiền mạnh đóng góp vào tổng lợi nhuận ở một mức độ nhất định, nhưng chúng không chiếm ưu thế.

- Tỷ lệ phần trăm các đồng tiền mới đóng cửa cao hơn vào ngày hoặc tuần đầu tiên: Chỉ số này phản ánh "tỷ lệ hòa vốn" của các đồng tiền mới. Upbit có tỷ lệ hòa vốn thấp nhất, dưới 20%, cho thấy hầu hết các đồng tiền mới trên thị trường won Hàn Quốc đều không tăng giá. OKX và Bybit cũng có tỷ lệ hòa vốn tương đối thấp, khoảng 20-30%. Các nền tảng như Gate, MEXC, Binance và KuCoin có tỷ lệ hòa vốn cao hơn một chút, dao động từ 30-40%. Dữ liệu của LBank bị thiếu, do đó không thể đưa ra ước tính chính xác, nhưng dữ liệu lịch sử cho thấy con số này có thể vào khoảng 30%. Điều này có nghĩa là việc hòa vốn (giảm trong tuần đầu tiên) là phổ biến đối với các đồng tiền mới trên hầu hết các nền tảng và việc hòa vốn rất hiếm. Chỉ bằng cách khóa lợi nhuận ngay từ đầu giai đoạn ra mắt, các nhà đầu tư mới có thể đảm bảo lợi nhuận của mình.

- Tỷ lệ Rút vốn Sâu: Chúng tôi coi mức giảm hơn 50% trong 7 ngày so với giá đóng cửa 5 phút là "giảm vốn sâu" (halving). Gate chứng kiến mức giảm hàng tuần cao nhất với khoảng 31% số coin mới, cao nhất trong mẫu của chúng tôi. Điều này khẳng định rủi ro gián đoạn thanh khoản liên quan đến việc Gate thường xuyên niêm yết, với việc giá liên tục giảm trong ngày. Upbit bám sát phía sau, với khoảng 23% số coin mới trải qua halving trong tuần, có thể là do sự sụt giảm bù trừ của các coin phổ biến ở nước ngoài sau khi niêm yết tại Hàn Quốc. Bybit chứng kiến khoảng 9% số dự án bị halving, Binance và KuCoin chứng kiến dưới 10%, MEXC khoảng 10%, và LBank và Bitget ước tính trong khoảng 10-20%. Tình hình trên OKX vẫn chưa rõ ràng, nhưng ít nhất đã có những trường hợp cực đoan xảy ra. Nhìn chung, các nền tảng như Gate và Upbit tiềm ẩn rủi ro cao hơn, với gần một phần tư số coin mới trải qua halving nhanh chóng. Ngược lại, Binance và KuCoin lại tương đối nhẹ nhàng, chỉ có khoảng 10% chứng kiến mức giảm sâu.

Qua phân tích trên, hiệu suất của các token mới trên các sàn giao dịch khác nhau được phân biệt rõ ràng: các nền tảng niêm yết thường xuyên mang đến cả cơ hội lẫn rủi ro, với lợi nhuận tổng thể phụ thuộc vào việc nhà đầu tư có thể tận dụng một lượng nhỏ token tăng giá nhanh hay không. Các nền tảng ít niêm yết, chọn lọc, mặc dù ít có cơ hội kiếm lời nhanh, cũng có mức giảm giá trung bình thấp hơn, với lợi nhuận tập trung nhiều hơn ở mức trung bình. Đối với nhà đầu tư trung bình, việc đầu tư vào các dự án mới trên các nền tảng niêm yết thường xuyên đòi hỏi các chiến lược cắt lỗ và chốt lời thận trọng hơn. Tuy nhiên, việc tham gia vào các đợt niêm yết phổ biến trên các nền tảng hàng đầu mang lại rủi ro dễ quản lý hơn, nhưng tránh được lợi nhuận quá cao.

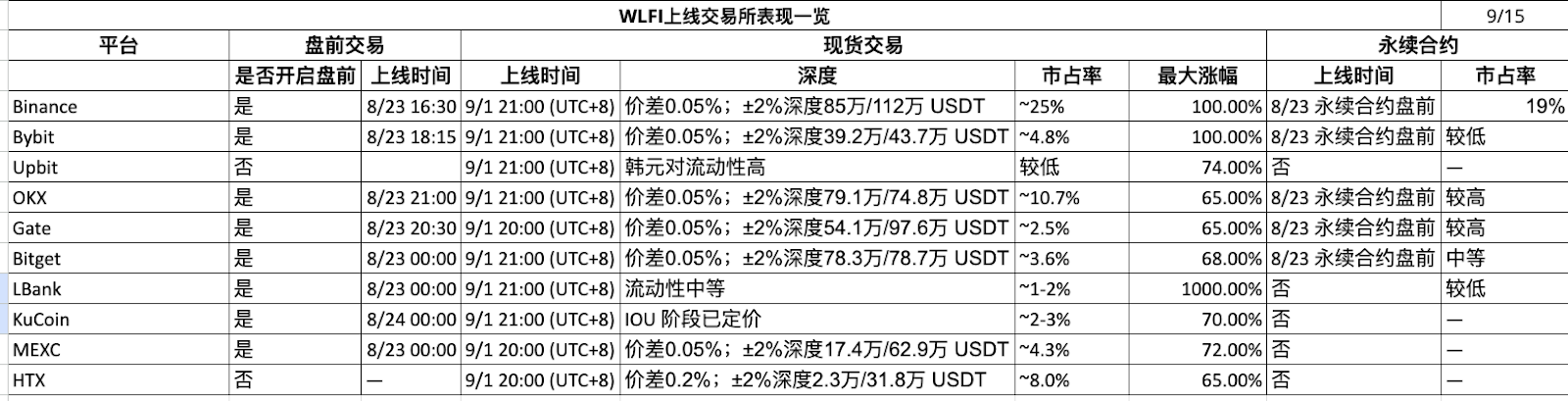

WLFI: Hiệu suất đa nền tảng của Trump Concept Coin

Tổng quan dự án: WLFI (World Liberty Financial) đã thu hút sự chú ý đáng kể do được cho là nhận được sự hậu thuẫn từ gia đình cựu Tổng thống Hoa Kỳ Donald Trump, khiến nó được đặt biệt danh là "Trump Coin". Khoảng ngày 1 tháng 9, nhiều sàn giao dịch, bao gồm Binance, HTX, KuCoin, Bybit và LBank, đã công bố niêm yết, tạo ra một đợt niêm yết đồng thời gần như toàn cầu. Binance thậm chí còn gắn thẻ "Seed Tag" hiếm có cho dự án này để chỉ ra mức độ rủi ro cao. Bybit đã ra mắt sự kiện airdrop "Token Splash" độc quyền, trong khi LBank đưa ra ưu đãi bồi thường giao dịch đặc biệt. Việc niêm yết đồng thời trên quy mô lớn, đa nền tảng này rất hiếm trong những năm gần đây, khiến WLFI trở thành một chuẩn mực tuyệt vời để kiểm tra cơ cấu người dùng và chiến lược đầu tư của các sàn giao dịch khác nhau.

Quỹ đạo giá ngày đầu tiên: Giá mở cửa và biến động tiếp theo của WLFI trên các nền tảng khác nhau cho thấy sự khác biệt đáng kể. Nhìn chung, ngày đầu tiên trải qua xu hướng "cao-mở-thấp" - tức là giá tăng mạnh vào đầu phiên giao dịch và sau đó nhanh chóng giảm trở lại, nhưng mức tăng khác nhau tùy theo từng sàn giao dịch:

- Trên KuCoin, HTX và Binance, WLFI mở cửa ở mức giá tương đối thấp, thúc đẩy lực mua khiến giá gần như tăng gấp đôi, với mức tăng lớn nhất đạt khoảng 1,97 lần (+97%). Ví dụ: trong vòng vài phút sau khi Binance mở cửa vào ngày 1 tháng 9, WLFI đã tăng vọt từ khoảng 0,15 USDT lên khoảng 0,30 USDT trước khi gặp phải sự kháng cự và giảm trở lại. Một giờ sau, mức tăng thu hẹp lại và giá đóng cửa trong 24 giờ chỉ giảm 34% so với giá mở cửa. Bảy ngày sau, nó giảm khoảng 30% so với giá phát hành. Xu hướng của KuCoin và HTX phản ánh xu hướng của Binance, cả hai đều trải qua đợt tăng giá gần gấp đôi, nhưng không giữ được mức tăng, đóng cửa gần bằng giá mở cửa.

- Trên OKX và MEXC, WLFI mở cửa ở mức giá tương đối cao, không có biến động tăng đáng kể nào. Thay vào đó, giá mở cửa đã trở thành mức giá cao nhất trong ngày (tức là xu hướng "lặn"). Điều này dẫn đến mức tăng tối đa của nó chỉ khoảng +0,75 lần (tức là thấp hơn 25% so với giá mở cửa) [30†cột đầu tiên] - nói cách khác, WLFI không có bất kỳ biên độ tăng nào trên hai nền tảng này, đạt đỉnh vào lúc mở cửa, sau đó dao động giảm hoàn toàn. Giá đóng cửa trong ngày đầu tiên đã giảm hơn 20% so với giá mở cửa, và vẫn giảm khoảng 26% một tuần sau đó, cho thấy hiệu suất yếu [30†cột đầu tiên]. Tình hình này cho thấy trên các nền tảng như OKX và MEXC, có thể có các lệnh mua mạnh hơn đã đẩy giá mở cửa của WLFI lên, khiến nó không thể tăng thêm trong tương lai.

- Trên Bybit, hiệu suất thị trường ngày đầu tiên của WLFI thậm chí còn độc đáo hơn. Vì Bybit đã tổ chức một sự kiện airdrop vào thời điểm ra mắt, nhiều người dùng đã nhận được mã thông báo WLFI miễn phí, điều này đã giải phóng một số áp lực bán. Khi mở cửa, giá của WLFI nhanh chóng giảm mạnh (mở mức cao), với mức tăng tối đa chỉ là 0,58 lần, trước khi giảm đáng kể [30†WLFI-Bybit]. Theo dữ liệu, giá đóng cửa 5 phút của WLFI trên Bybit là khoảng 0,3033 USDT, nhưng đã giảm xuống 0,2582 một giờ sau đó và 0,2271 USDT sau 24 giờ, cả hai đều thấp hơn giá mở cửa. Bảy ngày sau, nó vẫn giảm khoảng 30% [30†WLFI-Bybit]. Mặc dù chiến lược airdrop của Bybit đã làm tăng khối lượng giao dịch, nhưng nó cũng dẫn đến áp lực bán lớn khi mở cửa, dẫn đến hiệu suất ngày đầu tiên tương đối yếu.

- Trên Upbit (thị trường Hàn Quốc), WLFI cũng hoạt động kém hiệu quả trong ngày đầu tiên. Người dùng Upbit tỏ ra ít quan tâm đến đồng tiền mang chủ đề chính trị nước ngoài này, và giá mở cửa ngay lập tức đạt đỉnh (mức "tăng tối đa" được báo cáo là 0% [30†WLFI-Upbit]). Giá của WLFI sau đó tiếp tục giảm, giảm khoảng 37% trong 24 giờ, và một tuần sau, vẫn giảm hơn 43% so với giá mở cửa [30†WLFI-Upbit]. Điều này cho thấy thị trường Hàn Quốc thiếu động lực để theo đuổi giá của WLFI—có thể do môi trường pháp lý hoặc sở thích của nhà đầu tư, vốn có xu hướng thận trọng hơn là đầu cơ một cách nhiệt tình. Ngoài ra, có thể là do khi WLFI lên sàn Upbit, giá toàn cầu đã được thổi phồng lên rồi giảm trên các nền tảng khác, khiến thị trường đồng won Hàn Quốc thiếu một xu hướng thị trường độc lập.

Thanh khoản và Khối lượng Giao dịch: Khối lượng giao dịch và phân bổ thanh khoản của WLFI trên nhiều nền tảng khác nhau khi ra mắt cũng phản ánh sự khác biệt về nhân khẩu học người dùng. Binance, sàn giao dịch lớn nhất thế giới, dẫn đầu cặp giao dịch WLFI/USDT với biên độ đáng kể trong ngày đầu tiên, thể hiện độ sâu sổ lệnh mua/bán dồi dào và trạng thái cân bằng giá tương đối ổn định. KuCoin và MEXC, với mật độ nhà đầu cơ lớn, cũng có hoạt động giao dịch ngắn hạn cao, với biểu đồ nến trong giây biến động. Tuy nhiên, độ sâu của chúng kém hơn Binance, khiến chúng dễ bị ảnh hưởng bởi các lệnh lớn đẩy thị trường lên xuống. Trên Bybit, do đợt airdrop, một lượng lớn lệnh bán đã đổ vào ngay sau khi thị trường mở cửa, tạo ra áp lực đáng kể để hấp thụ các lệnh mua. Tuy nhiên, điều này sau đó cũng thu hút hoạt động săn giá hời đáng kể, duy trì khối lượng giao dịch ở mức cao. Trên Upbit, mặc dù khối lượng giao dịch cho cặp tiền won Hàn Quốc thấp hơn so với thị trường đô la Mỹ, nhưng cặp tiền này vẫn được xếp hạng trong số các cặp giao dịch hàng ngày hàng đầu tại Hàn Quốc, cho thấy sự quan tâm liên tục. Nhìn chung, tính thanh khoản của WLFI tập trung nhiều hơn vào các sàn giao dịch lớn, dẫn đến giá cả có trật tự hơn, trong khi các sàn giao dịch nhỏ hơn có giao dịch tích cực nhưng biến động không ổn định.

Phân tích sự khác biệt trong chiến lược ra mắt và cơ cấu người dùng: Từ trường hợp WLFI, chúng ta có thể thấy rằng sự khác biệt trong chiến lược ra mắt đồng tiền mới giữa các sàn giao dịch ảnh hưởng đáng kể đến xu hướng giá:

- Việc gắn thẻ "hạt giống" của Binance, mà không có bất kỳ ưu đãi khuyến mãi bổ sung nào, đã thu hút được lượng người dùng lý trí hơn, dẫn đến biến động giá tương đối vừa phải và có trật tự. Cơ sở người dùng của Binance chủ yếu bao gồm các nhà đầu tư chuyên nghiệp toàn cầu, những người cảnh giác với các token mang động cơ chính trị. Do đó, mặc dù giá có tăng nhẹ, WLFI đã nhanh chóng trở lại mức hợp lý hơn.

- Bybit đã chọn cách "thổi giá" để kích thích khối lượng giao dịch, với người dùng chủ yếu là các nhà đầu cơ phái sinh và những người đam mê airdrop. Lượng chip miễn phí đổ về, cùng với xu hướng giao dịch ngắn hạn của người dùng Bybit, đã dẫn đến giá mở cửa cao một cách giả tạo cho WLFI trên Bybit và áp lực bán mạnh, dẫn đến giá mở cửa cao và giá đóng cửa thấp. Điều này cho thấy tỷ lệ đầu cơ cao trong cơ sở người dùng Bybit, và chiến lược của nền tảng này càng củng cố thêm bầu không khí giao dịch ngắn hạn này.

- Người dùng của Upbit chủ yếu là các nhà đầu tư cá nhân Hàn Quốc với phong cách đầu tư tương đối thận trọng và không quá gắn bó với các sản phẩm không phải của Hàn Quốc. Bất chấp sự cường điệu toàn cầu xung quanh WLFI, các nhà đầu tư Hàn Quốc vẫn giữ thái độ bình tĩnh, tránh gây ra sự bùng nổ. Điều này phản ánh sở thích của thị trường khu vực: Người dùng Hàn Quốc ưa chuộng các khái niệm trong nước hoặc các loại tiền tệ quốc tế phổ biến, với mức độ quan tâm tương đối hạn chế đối với các đồng tiền liên quan đến chính trị Hoa Kỳ. Hơn nữa, Upbit thiếu thị trường tương lai cho hoạt động chênh lệch giá bán khống, yêu cầu người dùng chỉ giao dịch giao ngay. Do đó, sau khi giá trên các nền tảng khác giảm, đồng won Hàn Quốc cũng giảm theo, thiếu sự hỗ trợ.

- Để giảm thiểu rủi ro chênh lệch giá phút đầu và khớp lệnh bất thường, LBank thường triển khai cơ chế bảo vệ giá trước thị trường và kế hoạch bồi thường trên nền tảng khi ra mắt đồng tiền mới. Các cơ chế này thiết lập ngưỡng bảo vệ cho phạm vi giá mở cửa, quy mô lệnh và các bất thường trong khớp lệnh, đồng thời khởi động quy trình hoàn giá và bồi thường ngay khi được kích hoạt. Sự kết hợp này giúp giảm thiểu trượt giá cực độ của các đồng tiền như WLFI, cải thiện khả năng dự đoán giá phát hiện sớm và củng cố niềm tin của nhà đầu tư cá nhân khi tham gia vào các đợt chào bán công khai ban đầu. Nhờ đó, các đợt "tăng giá" ngắn hạn phần nào được ngăn chặn, mang lại đường cong mở cửa được kiểm soát tốt hơn và trải nghiệm giao dịch ổn định hơn.

- KuCoin, MEXC, HTX và các nền tảng khác thu hút một lượng lớn nhà đầu tư cá nhân quốc tế và vốn đầu cơ, những người rất nhạy cảm với các khái niệm mới. Đặc biệt, cộng đồng KuCoin rất giỏi đầu cơ ngắn hạn, sẵn sàng mua vào ở mức giá thấp và đẩy giá lên. Đây là lý do tại sao WLFI, trên KuCoin, đã chứng kiến mức tăng giá gần 200%. Tuy nhiên, chính vì loại vốn này nhanh chóng được đầu tư và rút ra, nên chúng nhanh chóng bị bán tháo sau khi đạt được lợi nhuận, khiến giá giảm. Chiến lược ra mắt của các nền tảng này về cơ bản là tung ra một mạng lưới rộng để đáp ứng thị trường, thiếu các biện pháp kiểm soát rủi ro bổ sung. Hiệu suất của các token mới hoàn toàn bị chi phối bởi tâm lý thị trường, dẫn đến những biến động mạnh.

Nhìn chung, hiệu suất của WLFI trên các sàn giao dịch khác nhau là "những câu trả lời khác nhau cho cùng một câu hỏi": tuy nhiên, cùng một dự án lại thể hiện hiệu suất thị trường rất khác nhau trên các nền tảng khác nhau do đặc điểm nhân khẩu học người dùng khác nhau (lý trí so với đầu cơ, trong nước so với quốc tế) và các chiến lược hỗ trợ (có triển khai airdrop hay không, cảnh báo rủi ro). Một số nền tảng chứng kiến giá trị của WLFI tăng gấp đôi, trong khi những nền tảng khác ít thay đổi và tiếp tục giảm. Điều này minh họa rõ ràng cách hệ sinh thái của một sàn giao dịch định hình số phận giao dịch của một đồng tiền mới. Các sàn giao dịch vừa đóng vai trò là nơi phát hành vừa là đơn vị định giá cho các đồng tiền mới, và các "đối tượng" khác nhau quyết định quỹ đạo hiệu suất.

Tóm tắt: Thông tin chi tiết đa nền tảng về ICO

Thông qua trường hợp WLFI, chúng ta có thể tóm tắt một số mô hình chung về hiệu suất đa nền tảng của các đồng tiền mới:

- Cơ sở người dùng quyết định cường độ của sự cường điệu: các nền tảng ưa chuộng đầu cơ (như LBank, MEXC và Gate) có xu hướng thúc đẩy mức tăng trưởng quá mức của các đồng tiền dựa trên tâm lý, nhưng cũng có thể chịu áp lực bán lớn hơn đối với các đồng tiền dựa trên yếu tố cơ bản. Người dùng bảo thủ và lý trí (như Upbit và một số người dùng Binance) ít hứng thú với các đồng tiền dựa trên chủ đề và có xu hướng ưu tiên các đồng tiền dựa trên giá trị.

- Niêm yết đồng bộ giúp thu hẹp khoảng cách giá: Khi nhiều sàn giao dịch niêm yết một đồng tiền mới cùng lúc, việc khám phá giá được đẩy nhanh và cơ chế chênh lệch giá nhanh chóng loại bỏ chênh lệch giá giữa các nền tảng. Sự khác biệt về hiệu suất giữa các sàn giao dịch được phản ánh nhiều hơn ở biến động và chi tiết hơn là xu hướng giá.

- Chiến lược nền tảng ảnh hưởng đến xu hướng ngắn hạn: Các chiến lược được các sàn giao dịch áp dụng (chẳng hạn như airdrop, cuộc thi giao dịch và thanh toán giao dịch đảm bảo) có thể ảnh hưởng đến cung và cầu trong giai đoạn đầu niêm yết của một đồng tiền mới. Ví dụ, airdrop làm tăng áp lực bán, các cuộc thi giao dịch kích thích khối lượng giao dịch và khuếch đại biến động, còn thanh toán giao dịch đảm bảo có thể làm giảm nhiệt tình theo đuổi giá tăng một cách mù quáng. Những yếu tố này được phản ánh trong biểu đồ đường K ngày đầu tiên.

- Các công cụ hợp đồng đẩy nhanh quá trình phục hồi giá: Các nền tảng cung cấp hợp đồng tương lai/hợp đồng vĩnh viễn tiền mã hóa thường chứng kiến giá giao ngay trở lại mức bình thường nhanh hơn. Điều này là do các cơ chế bán khống cho phép bong bóng giá vỡ nhanh hơn. Điều này đặc biệt rõ ràng sau một đợt tăng giá tiền mã hóa—khi có thể bán khống, xu hướng tăng có thể đạt đỉnh sớm hơn.

- Thị trường khu vực có nhịp điệu riêng: Ngay cả khi các sàn giao dịch địa phương (như Upbit) niêm yết các đồng tiền toàn cầu, chúng vẫn sẽ phản ánh các mô hình phản ứng riêng biệt của các nhà đầu tư địa phương. Các đồng tiền được thổi phồng trên thị trường quốc tế chưa chắc đã phổ biến ở thị trường nội địa, và ngược lại. Điều này nhắc nhở chúng ta cần chú ý đến tác động của môi trường thị trường nơi sàn giao dịch hoạt động đến hiệu suất của các đồng tiền mới.

Tóm lại, sự khác biệt về hiệu suất của các token mới giữa các sàn giao dịch được hình thành bởi sự kết hợp của nhiều yếu tố: thành phần nhà đầu tư và hệ thống nền tảng. Cùng một token mới có thể mang lại kết quả rất khác nhau tùy thuộc vào nơi nó được giao dịch. Mặc dù việc niêm yết đồng thời trên nhiều nền tảng đã trở thành xu hướng đối với các nhà phát triển dự án, việc điều phối tốc độ ra mắt và tận dụng thế mạnh của từng nền tảng lại là một kỹ năng riêng. Đối với các nhà đầu tư, việc hiểu rõ những khác biệt này giúp họ chọn đúng thời điểm và địa điểm để tham gia—sàn giao dịch mà họ mua và sàn giao dịch mà họ bán có thể ảnh hưởng đến lợi nhuận cuối cùng của họ. Đây chính là ý nghĩa của các so sánh chuyên sâu giữa các nền tảng của chúng tôi.

So sánh dữ liệu hợp đồng

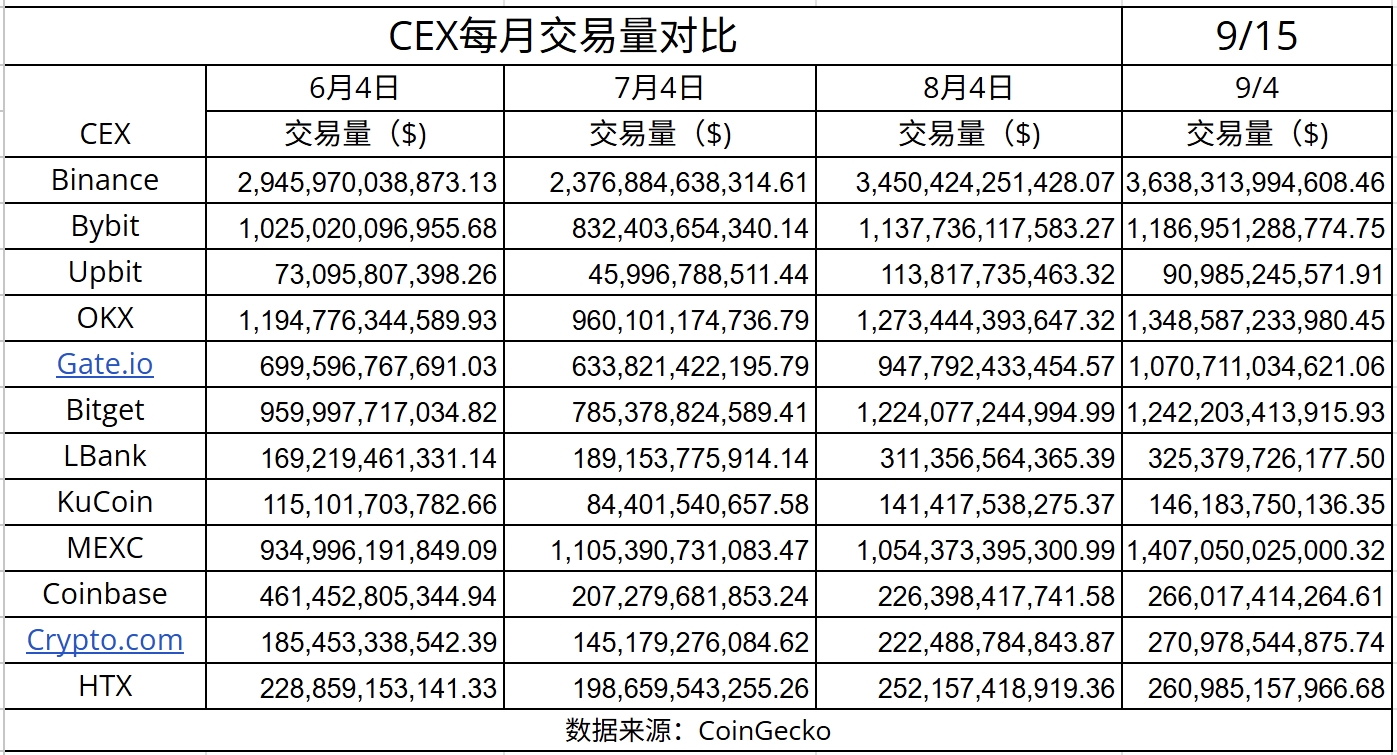

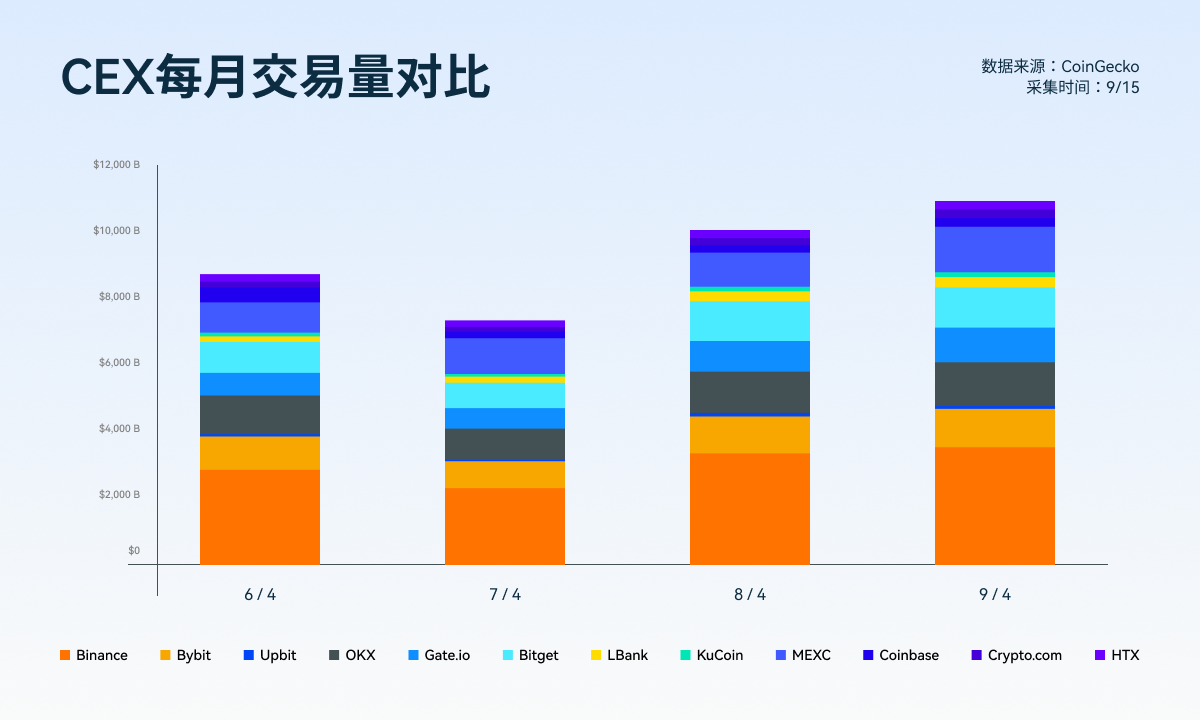

Mặc dù thị trường giao ngay cho các đồng tiền mới chắc chắn rất hấp dẫn, nhưng sự cạnh tranh và những thay đổi trên thị trường tương lai phản ánh rõ hơn các ưu tiên chiến lược của các sàn giao dịch. Vào tháng 8 năm 2025, khi thị trường phục hồi, khối lượng giao dịch phái sinh đã có sự phân kỳ đáng kể giữa các sàn giao dịch lớn. Sử dụng các số liệu trong bảng "So sánh Dữ liệu Sàn giao dịch", chúng tôi đã tiến hành phân tích so sánh giao dịch tương lai trên mười nền tảng hàng đầu, cung cấp thông tin chi tiết về bối cảnh thay đổi từ khối lượng giao dịch, xu hướng tăng trưởng đến phạm vi bao phủ tiền tệ.

Tổng khối lượng giao dịch và thị phần phái sinh

Trước tiên, hãy xem xét tổng khối lượng giao dịch và tỷ lệ giao dịch phái sinh. Dựa trên dữ liệu khối lượng giao dịch 24 giờ từ Coingecko vào đầu tháng 9 năm 2025, bảng so sánh giao dịch giao ngay và giao dịch phái sinh trên các nền tảng khác nhau như sau (tỷ lệ phần trăm giao dịch phái sinh trên tổng khối lượng được ghi trong ngoặc đơn):

- Binance: Khối lượng giao dịch giao ngay đạt khoảng 735,6 tỷ đô la, và khối lượng giao dịch phái sinh bằng USD đạt khoảng 2,90 nghìn tỷ đô la, tổng cộng là 3,64 nghìn tỷ đô la mỗi 24 giờ, trong đó giao dịch phái sinh chiếm khoảng 80%. Là đơn vị dẫn đầu ngành, khối lượng giao dịch tương lai của Binance vượt xa, gấp khoảng bốn lần so với giao dịch giao ngay.

- Bybit: Khối lượng giao dịch giao ngay đạt khoảng 126,9 tỷ, và khối lượng giao dịch phái sinh đạt khoảng 1,06 nghìn tỷ, tổng cộng là 1,187 nghìn tỷ, trong đó giao dịch phái sinh chiếm khoảng 89%. Kể từ khi thành lập, Bybit đã định vị mình là chuyên gia giao dịch hợp đồng, với khối lượng hợp đồng cao gấp gần chín lần so với các sàn giao dịch giao ngay hàng đầu.

- OKX: Giao dịch giao ngay đạt khoảng 114 tỷ Nhân dân tệ, giao dịch phái sinh đạt khoảng 1,234 nghìn tỷ Nhân dân tệ, tổng cộng là 1,348 nghìn tỷ Nhân dân tệ, trong đó giao dịch phái sinh chiếm khoảng 92%.

- Cổng: Giao dịch giao ngay đạt khoảng 129,2 tỷ Nhân dân tệ, và các sản phẩm phái sinh đạt khoảng 941,5 tỷ Nhân dân tệ, tổng cộng là 1,0708 nghìn tỷ Nhân dân tệ, trong đó các sản phẩm phái sinh chiếm khoảng 88%.

- Bitget: Giao dịch giao ngay đạt khoảng 131,6 tỷ Nhân dân tệ, giao dịch phái sinh đạt khoảng 1,1106 nghìn tỷ Nhân dân tệ, tổng cộng là 1,2422 nghìn tỷ Nhân dân tệ, trong đó giao dịch phái sinh chiếm khoảng 89%.

- MEXC: Giao dịch giao ngay đạt khoảng 128,5 tỷ nhân dân tệ, giao dịch phái sinh đạt khoảng 1,2785 nghìn tỷ nhân dân tệ, tổng cộng là 1,4070 nghìn tỷ nhân dân tệ, trong đó giao dịch phái sinh chiếm khoảng 90,8%.

- LBank: Khối lượng giao dịch giao ngay ước tính khoảng 108,4 tỷ, và khối lượng giao dịch phái sinh ước tính khoảng 216,9 tỷ, tổng cộng là 325,3 tỷ. Giao dịch phái sinh chiếm khoảng 66,7%. Khối lượng giao dịch phái sinh của LBank chiếm tỷ lệ tương đối thấp trong mẫu, chỉ khoảng hai phần ba.

- HTX (Huobi): Khối lượng giao dịch giao ngay khoảng 107,3 tỷ, và khối lượng giao dịch phái sinh khoảng 153,6 tỷ, tổng cộng 260,9 tỷ. Giao dịch phái sinh chiếm khoảng 58,8%. HTX có khối lượng giao dịch phái sinh thấp nhất trong so sánh này, dưới 60%.

- KuCoin: Khối lượng giao dịch giao ngay đạt khoảng 53,7 tỷ nhân dân tệ, và khối lượng giao dịch phái sinh đạt khoảng 92,4 tỷ nhân dân tệ, tổng cộng 146,2 tỷ nhân dân tệ. Phái sinh chỉ chiếm 63% tổng khối lượng giao dịch. Danh mục phái sinh của KuCoin thấp hơn đáng kể so với các nền tảng đã đề cập. Điều này cho thấy người dùng KuCoin vẫn chủ yếu tập trung vào giao dịch giao ngay, trong khi giao dịch tương lai còn chậm. Mặc dù KuCoin cũng cung cấp hợp đồng tương lai vĩnh viễn, nhưng tính đa dạng và độ sâu của sản phẩm có thể không thể so sánh với các nền tảng hàng đầu, và mức độ gắn bó của người dùng với các sản phẩm phái sinh của KuCoin cần được cải thiện.

- Upbit: Khối lượng giao dịch tại chỗ vào khoảng 9,1 tỷ đô la Mỹ, không có giao dịch phái sinh.

So sánh trên cho thấy, ngoại trừ một số ít nền tảng (KuCoin, LBank và Upbit), các sản phẩm phái sinh chiếm ưu thế trong cơ cấu khối lượng giao dịch của hầu hết các sàn giao dịch. Điều này đặc biệt đúng với các nền tảng mới nổi hoặc hạng hai như OKX, Bybit, Bitget, Gate và MEXC, nơi hợp đồng tương lai/hoán đổi vĩnh viễn chiếm 85-90% hoặc thậm chí nhiều hơn khối lượng giao dịch của họ, chứng tỏ thành công của họ trong việc thúc đẩy quy mô nền tảng thông qua các sản phẩm hợp đồng. Điều này liên quan đến sở thích của người dùng và chiến lược nền tảng: các nhà giao dịch trẻ tuổi thích đòn bẩy cao và biến động cao, và các nền tảng này sẵn sàng cung cấp nhiều loại tài sản hợp đồng để đáp ứng nhu cầu này. Trong khi đó, mặc dù Binance có cơ sở giao dịch giao ngay đáng kể, khối lượng giao dịch phái sinh của nó vẫn gần gấp bốn lần khối lượng giao dịch giao ngay, chiếm 80% tổng số, chứng tỏ rằng ngay cả các nền tảng hàng đầu cũng phụ thuộc rất nhiều vào thị trường tương lai.

KuCoin, LBank và HTX đang trong giai đoạn chuyển tiếp: hoạt động kinh doanh phái sinh của họ vẫn còn chậm trễ đáng kể so với các đối tác giao dịch giao ngay, chiếm khoảng 60%. Điều này có thể phản ánh sự khởi đầu muộn màng của hoạt động giao dịch hợp đồng tương lai (ví dụ: LBank mới chỉ ra mắt hợp đồng tương lai gần đây), cơ sở người dùng chủ yếu là các nhà đầu tư bảo thủ (ví dụ: người dùng truyền thống của HTX đã quen với giao dịch giao ngay), hoặc thiếu các sản phẩm tương lai cạnh tranh (ví dụ: độ sâu thị trường tương lai và sự đa dạng sản phẩm của KuCoin vẫn chưa phát triển đầy đủ). Khi ngành phát triển, các nền tảng có thị phần tương đối thấp này có thể sẽ tập trung vào việc mở rộng thị phần phái sinh nếu muốn tăng tổng khối lượng giao dịch.

Xu hướng khối lượng giao dịch hợp đồng và thay đổi thị phần

Để quan sát xu hướng khối lượng giao dịch, chúng tôi đã so sánh dữ liệu từ đầu tháng 6 và đầu tháng 9 năm 2025 và tính toán tốc độ thay đổi hàng quý của tổng khối lượng giao dịch trên mỗi sàn giao dịch. Điều này có thể cho thấy nền tảng nào đã tăng trưởng nhanh trong các quý gần đây và nền tảng nào tương đối trì trệ:

- LBank: Khối lượng giao dịch quý tăng mạnh mẽ +92,3%, mức tăng trưởng nhanh nhất trong mẫu. Mức tăng trưởng ấn tượng này cho thấy LBank đã triển khai một chiến lược mạnh mẽ để mở rộng hoạt động kinh doanh hợp đồng tương lai trong Quý 3, có lẽ bằng cách tích cực triển khai hợp đồng tương lai cho các token phổ biến và triển khai các chương trình khuyến khích hợp đồng, dẫn đến khối lượng giao dịch tăng vọt. Hơn nữa, nhiều token nhỏ hơn cũng chứng kiến hoạt động giao dịch mạnh mẽ trong Quý 3, với LBank dẫn đầu về số lượng token mới niêm yết. Sự gia tăng khối lượng giao dịch của các token mới này cũng góp phần vào mức tăng trưởng chung.

- Gate: Khối lượng giao dịch quý tăng khoảng 53,0%. Là một sàn giao dịch phái sinh lâu đời, Gate đã đạt đến đỉnh cao mới về khối lượng giao dịch trong Quý 3, với mức tăng trưởng chủ yếu đến từ các sản phẩm phái sinh (các sản phẩm phái sinh tăng 62% so với quý trước). Sự tăng trưởng này là nhờ Gate nhanh chóng ra mắt nhiều hợp đồng tương lai tiền điện tử mới.

- MEXC: Tăng trưởng quý đạt khoảng +50,5%. MEXC tiếp tục tăng trưởng nhanh chóng trong Quý 3, củng cố vị thế "ngựa ô". Ngành sản phẩm phái sinh chứng kiến sự tăng trưởng đáng kể, đưa quy mô của sàn này gần bằng OKX về khối lượng giao dịch phái sinh.

- Bitget: Tăng trưởng quý khoảng +29,4%. Bitget duy trì mức tăng trưởng ổn định.

- KuCoin: Tăng trưởng quý khoảng 27,0%. Tổng khối lượng giao dịch của KuCoin tăng trưởng chủ yếu nhờ sự gia tăng trong giao dịch giao ngay (giao dịch giao ngay tăng mạnh do nhiều đồng coin mới được niêm yết trong Quý 3). Thị trường phái sinh cũng có sự cải thiện, nhưng ở mức độ khiêm tốn.

- Upbit: Tăng trưởng quý đạt khoảng +24,5% (chỉ tính giao dịch giao ngay). Upbit được hưởng lợi từ sự phục hồi chung của thị trường trong Quý 3 và dòng vốn từ Hàn Quốc, dẫn đến khối lượng giao dịch tăng gần mức cao nhất trong quý. Tốc độ tăng trưởng này tương tự Binance, cho thấy Upbit phần lớn đi theo thị trường chung và không hoạt động đặc biệt hiệu quả.

- Binance: Tăng trưởng quý đạt khoảng 23,5%. Là sàn giao dịch có nền tảng lớn nhất, mức tăng trưởng 23% so với quý trước của Binance là một con số ấn tượng. Điều này chủ yếu nhờ sự phục hồi của tâm lý thị trường trong Quý 3, khi cả các loại tiền điện tử hàng đầu và một số loại tiền điện tử nhỏ hơn đều chứng kiến sự tăng trưởng đáng kể về khối lượng giao dịch trên Binance. Binance chưa thực hiện bất kỳ điều chỉnh chiến lược lớn nào, thậm chí còn giảm một số sản phẩm rủi ro cao dưới áp lực quản lý của Hoa Kỳ. Do đó, mức tăng trưởng của sàn nhìn chung thể hiện mức trung bình của thị trường nói chung. Về thị phần, Binance đã giảm nhẹ (do sự tăng trưởng mạnh mẽ hơn của các sàn giao dịch quy mô vừa), nhưng vẫn giữ vững vị trí dẫn đầu.

- Bybit: Tăng trưởng quý đạt khoảng +15,8%. Tăng trưởng của Bybit chậm hơn mức trung bình của ngành. Điều này có thể do một số yếu tố: Thứ nhất, Binance và các nền tảng khác đã mất một số người dùng (ví dụ: người dùng rời khỏi Binance sau lệnh cấm theo khu vực); thứ hai, hoạt động của Bybit trong quý 3 ở mức trung bình; mặc dù số lượng coin mới niêm yết cao, nhưng đóng góp của chúng vào khối lượng giao dịch vẫn còn hạn chế; và thứ ba, thị phần phái sinh của Bybit đã bị những người mới tham gia như Bitget và MEXC làm xói mòn. Mức tăng trưởng 15,8% này khiến Bybit có nguy cơ bị Bitget tiếp cận hoặc thậm chí vượt qua trong bảng xếp hạng, dẫn đến thị phần giảm nhẹ. Đây là một dấu hiệu cảnh báo cho Bybit, từng là nền tảng giao dịch hợp đồng lớn thứ hai. Bybit cần tập trung lại vào sản phẩm và tiếp thị để lấy lại tốc độ tăng trưởng nhanh chóng.

- HTX: Tăng trưởng quý đạt khoảng +14,0%. HTX cũng ghi nhận mức tăng trưởng khiêm tốn. Giữa những thách thức nội bộ và bên ngoài, cơ sở người dùng của Huobi đã gặp khó khăn trong việc mở rộng đáng kể, với khối lượng giao dịch tăng chủ yếu nhờ hoạt động giao dịch tăng nhẹ của người dùng hiện tại. Mức tăng trưởng 14% này càng khiến HTX bị tụt hạng, dẫn đến thị phần tiếp tục suy giảm.

- OKX: Tăng trưởng quý chỉ đạt khoảng 12,9%. Tăng trưởng của OKX là chậm nhất, gần như trì trệ. Điều này khá bất ngờ, xét đến việc OKX gần đây đã mở rộng ra nước ngoài và ra mắt sản phẩm mới. Tuy nhiên, dữ liệu cho thấy khối lượng giao dịch của sàn này tăng trưởng chậm hơn nhiều so với các đối thủ cạnh tranh. Điều này có thể là do nền tảng giao dịch của OKX quá lớn, khiến việc tăng trưởng gia tăng trở nên khó khăn; đồng thời cũng có thể phản ánh sự chậm lại trong tăng trưởng người dùng, đặc biệt là do bỏ lỡ các cơ hội trên thị trường altcoin và phái sinh mới nổi.

Các xu hướng trên cho thấy những người chiến thắng thị phần lớn nhất trong Quý 3 là các nền tảng có quy mô vừa như LBank, Gate, MEXC và Bitget. Các nền tảng này mở rộng với tốc độ vượt quá 50%, thậm chí gần gấp đôi, chiếm thị phần lớn hơn trong khối lượng giao dịch. Trong khi đó, các sàn giao dịch lớn truyền thống như Binance, OKX, Huobi và Bybit tụt hậu, bị mất thị phần tương đối. Xu hướng này có thể suy ra bắt nguồn từ thực tế là trọng tâm của Quý 3 chủ yếu là đầu cơ tiền điện tử nhỏ và các sản phẩm phái sinh - chính là những lĩnh vực mà các nền tảng hạng hai và hạng ba vượt trội. Ngược lại, các sàn giao dịch lớn, do tuân thủ và các hạn chế về chiến lược, đã không thể đào sâu hơn vào nhiều lĩnh vực có rủi ro cao, lợi nhuận cao, dẫn đến tăng trưởng hạn chế. Liệu sự thay đổi thị phần này có duy trì ổn định trong dài hạn hay không sẽ phụ thuộc vào hiệu suất của từng nền tảng khi thị trường tăng giá bắt đầu thực sự. Tuy nhiên, trong các thị trường biến động, các nền tảng nhỏ và linh hoạt đã thể hiện động lực lớn hơn.

Sự khác biệt trong cấu trúc khối lượng giao dịch và phạm vi tiền tệ

Bên cạnh tỷ lệ giao ngay/hợp đồng, cấu trúc khối lượng giao dịch cũng có thể được so sánh dựa trên cấu trúc nội bộ của hợp đồng: ví dụ, tỷ lệ hợp đồng vĩnh viễn so với hợp đồng giao sau, tỷ lệ hợp đồng chính thống và hợp đồng altcoin, và số lượng tài sản cơ sở. Những yếu tố này phản ánh trọng tâm và chiều sâu giao dịch hợp đồng của một sàn giao dịch.

- So sánh hợp đồng hoán đổi vĩnh viễn với hợp đồng tương lai giao dịch, hầu hết các nền tảng được đề cập đều cung cấp hợp đồng hoán đổi vĩnh viễn là lựa chọn phổ biến, chiếm phần lớn khối lượng giao dịch. Hợp đồng tương lai giao dịch (hợp đồng kỳ hạn cố định) chỉ được cung cấp bởi một số ít nền tảng dịch vụ đầy đủ như Binance và OKX, và mặc dù chiếm một phần đáng kể trên thị trường, nhưng chúng cũng đang ngày càng bị bỏ xa so với hợp đồng hoán đổi vĩnh viễn. Do đó, chúng ta có thể tập trung vào việc so sánh hợp đồng hoán đổi vĩnh viễn.

- Tiền xu chính thống so với Altcoin: Khối lượng hợp đồng trên các sàn giao dịch hàng đầu như Binance và OKX vẫn tập trung cao độ vào các đồng tiền chính thống như BTC và ETH. Ví dụ: hợp đồng hoán đổi vĩnh viễn BTC/USDT và ETH/USDT trên Binance Futures có thể chiếm hơn 50% khối lượng giao dịch. Tương ứng, trong khi các hợp đồng tiền xu nhỏ hơn cung cấp nhiều loại sản phẩm, khối lượng giao dịch trên mỗi đơn vị lại bị hạn chế. Các nền tảng như MEXC và Gate, thu hút các nhà giao dịch tiền xu nhỏ hơn, có giao dịch hợp đồng đa dạng hơn trên nhiều loại altcoin. Ví dụ: một hợp đồng hoán đổi vĩnh viễn mới trên MEXC có thể tạo ra hàng trăm triệu đô la khối lượng giao dịch hàng ngày, nhưng nó thậm chí còn không được niêm yết trên Binance. Trên Gate, hợp đồng hoán đổi vĩnh viễn cho các đồng tiền có vốn hóa thị trường tương đối thấp như PEPE đã từng dẫn đầu thị trường. Điều này chứng tỏ rằng các nền tảng hàng đầu thành công bằng cách tận dụng chiều sâu của họ trong các đồng tiền lớn, trong khi các nền tảng hạng hai dựa vào chiều rộng của họ trong các đồng tiền nhỏ hơn.

- Số lượng hợp đồng: Binance hiện cung cấp hơn 150 hợp đồng vĩnh viễn ký quỹ bằng USDT và hàng chục hợp đồng ký quỹ bằng coin. OKX cung cấp khoảng 200 hợp đồng, bao gồm nhiều dự án DeFi và phổ biến. Bybit cũng cung cấp hơn 150 hợp đồng. Mặt khác, MEXC tuyên bố cung cấp hơn 250 hợp đồng vĩnh viễn, bao gồm gần như tất cả các altcoin giao ngay được niêm yết của mình. Gate cũng cung cấp khoảng 200 hợp đồng. Các hợp đồng mà KuCoin cung cấp tương đối hạn chế, chỉ hơn 100. Các hợp đồng mà LBank cung cấp rất hạn chế, có thể chỉ bao gồm vài chục đồng tiền chính thống và một số altcoin phổ biến. Upbit không cung cấp hợp đồng nào. Sự khác biệt về tính đa dạng của sản phẩm này giải thích: MEXC và Gate, trong nỗ lực thu hút người dùng, đã thêm nhiều hợp đồng cho các đồng tiền nhỏ hơn để cung cấp cho các nhà đầu cơ; Binance thận trọng hơn với các hợp đồng tiền nhỏ hơn của mình, giới hạn các hợp đồng của họ ở một số lượng tương đối hạn chế. Bitget và Bybit nằm ở giữa, cung cấp nhiều lựa chọn hợp đồng tiền mới nhưng có chọn lọc (ví dụ: Bitget sẽ lựa chọn hợp đồng dựa trên mức độ phổ biến, nhưng có thể không cung cấp đầy đủ như MEXC).

- Công cụ và Tính năng Giao dịch: Ngoài số lượng, giao dịch tương lai còn khác biệt ở các tính năng chi tiết. Ví dụ, về đòn bẩy, Binance và OKX cung cấp đòn bẩy lên đến 125 lần cho các loại tiền điện tử chính thống, trong khi các loại tiền điện tử nhỏ hơn thường bị giới hạn ở mức 20-50 lần. MEXC và các nền tảng khác đôi khi cung cấp đòn bẩy cao cho các loại tiền điện tử nhỏ hơn để thu hút người chơi cờ bạc. Về thanh khoản, các nền tảng như Binance có một đội ngũ lớn các nhà tạo lập thị trường để đảm bảo độ sâu và giảm thiểu trượt giá, trong khi các nền tảng nhỏ hơn có thể có thanh khoản mỏng trên một số hợp đồng, khiến chúng dễ bị thao túng và thanh lý. Tỷ lệ tài trợ và sức mạnh của các quỹ bảo hiểm cũng là những điểm khác biệt chính. Nhìn chung, các nền tảng hàng đầu thể hiện tính chuyên nghiệp và ổn định cao hơn trên thị trường tương lai, trong khi các nền tảng mới nổi ưu tiên sự quyết liệt và linh hoạt, có khả năng hy sinh một số tính ổn định.

- Theo dõi Điểm Nóng: Từ góc độ chiến lược, một số sàn giao dịch rất muốn theo kịp xu hướng thị trường. Ví dụ, MEXC và Gate đã đề cập ở trên sẽ ngay lập tức ra mắt hợp đồng tương lai vĩnh viễn khi một đồng tiền mới trở nên phổ biến, cho phép người dùng giao dịch theo cả hai hướng. Ví dụ, khi khái niệm Friend.tech trở nên phổ biến trong năm nay, các đồng tiền liên quan như BLUR đã được giao dịch hợp đồng tương lai trên các nền tảng này, thu hút khối lượng người dùng lớn. Bitget và Bybit cũng theo dõi các điểm nóng, nhưng họ thận trọng hơn một chút, thường đảm bảo rằng các sản phẩm giao ngay được niêm yết và có thanh khoản cơ bản trước khi ra mắt hợp đồng tương lai. Các sàn giao dịch khác tập trung vào các thị trường chính thống và tránh ra mắt các hợp đồng tương lai không phổ biến. Ví dụ điển hình bao gồm Coinbase (chỉ cung cấp hợp đồng tương lai BTC và ETH, không nằm trong phạm vi thảo luận này) và OKX (cũng tương đối hạn chế việc ra mắt hợp đồng tương lai một cách bừa bãi trên các đồng tiền siêu nhỏ). Binance nằm ở đâu đó giữa hai xu hướng này: tham gia có chọn lọc vào các điểm nóng, chẳng hạn như khi PEPE cực kỳ phổ biến, Binance đã tạo ra một ngoại lệ và ra mắt hợp đồng tương lai vĩnh viễn, nhưng hầu hết các altcoin thì không.

Kết quả của những khác biệt này là mức độ gắn bó của người dùng đối với giao dịch hợp đồng tương lai khác nhau giữa các sàn giao dịch. Người dùng quan tâm đến việc đầu cơ vào các đồng tiền nhỏ hơn thường hoạt động trên các nền tảng như Gate, MEXC và Bitget, tìm kiếm sản phẩm mới ở bất cứ đâu. Trong khi đó, các quỹ đầu tư vào hợp đồng tương lai tiền điện tử chính thống có khối lượng lớn có xu hướng ưa chuộng các nền tảng như Binance và OKX vì độ sâu, độ tin cậy và độ trượt giá thấp. Trong ngắn hạn và trung hạn, khi thị trường tiền điện tử nhỏ hơn bùng nổ, khối lượng hợp đồng trên các nền tảng nhỏ hơn sẽ tăng vọt. Khi thị trường trở lại trạng thái lý trí hơn và các quỹ lớn ưu tiên BTC, sự thống trị của các nền tảng hàng đầu sẽ tự khẳng định lại. Hai mô hình này không loại trừ lẫn nhau. Nhiều sàn giao dịch cố gắng "nắm bắt cả hai mặt" - thúc đẩy hợp đồng tương lai tiền điện tử nhỏ hơn trong khi vẫn duy trì một thị trường mạnh mẽ cho các đồng tiền lớn hơn. Ví dụ: Bybit và Bitget áp dụng chiến lược này, sử dụng một số lượng lớn hợp đồng tương lai alt-perpetual trong khi cạnh tranh với Binance về độ sâu trên các đồng tiền chính. Cách tiếp cận toàn diện này đòi hỏi cả nguồn lực và đầu tư công nghệ, cũng như sự thống trị thị trường. Hiện tại, Binance vẫn là đơn vị dẫn đầu được công nhận trong lĩnh vực giao dịch tương lai toàn diện, nhưng các nền tảng khác đang vượt qua Binance trong một số lĩnh vực cụ thể thông qua sự khác biệt.

Sự khác biệt trong cấu trúc khối lượng giao dịch và phạm vi tiền tệ

Bên cạnh tỷ lệ giao ngay/hợp đồng, cấu trúc khối lượng giao dịch cũng có thể được so sánh dựa trên cấu trúc nội bộ của hợp đồng: ví dụ, tỷ lệ hợp đồng vĩnh viễn so với hợp đồng giao sau, tỷ lệ hợp đồng chính thống và hợp đồng altcoin, và số lượng tài sản cơ sở. Những yếu tố này phản ánh trọng tâm và chiều sâu giao dịch hợp đồng của một sàn giao dịch.

- So sánh hợp đồng hoán đổi vĩnh viễn với hợp đồng tương lai giao dịch, hầu hết các nền tảng được đề cập đều cung cấp hợp đồng hoán đổi vĩnh viễn là lựa chọn phổ biến, chiếm phần lớn khối lượng giao dịch. Hợp đồng tương lai giao dịch (hợp đồng kỳ hạn cố định) chỉ được cung cấp bởi một số ít nền tảng dịch vụ đầy đủ như Binance và OKX, và mặc dù chiếm một phần đáng kể trên thị trường, nhưng chúng cũng đang ngày càng bị bỏ xa so với hợp đồng hoán đổi vĩnh viễn. Do đó, chúng ta có thể tập trung vào việc so sánh hợp đồng hoán đổi vĩnh viễn.

- Tiền xu chính thống so với Altcoin: Khối lượng hợp đồng trên các sàn giao dịch hàng đầu như Binance và OKX vẫn tập trung cao độ vào các đồng tiền chính thống như BTC và ETH. Ví dụ: hợp đồng hoán đổi vĩnh viễn BTC/USDT và ETH/USDT trên Binance Futures có thể chiếm hơn 50% khối lượng giao dịch. Tương ứng, trong khi các hợp đồng tiền xu nhỏ hơn cung cấp nhiều loại sản phẩm, khối lượng giao dịch trên mỗi đơn vị lại bị hạn chế. Các nền tảng như MEXC và Gate, thu hút các nhà giao dịch tiền xu nhỏ hơn, có giao dịch hợp đồng đa dạng hơn trên nhiều loại altcoin. Ví dụ: một hợp đồng hoán đổi vĩnh viễn mới trên MEXC có thể tạo ra hàng trăm triệu đô la khối lượng giao dịch hàng ngày, nhưng nó thậm chí còn không được niêm yết trên Binance. Trên Gate, hợp đồng hoán đổi vĩnh viễn cho các đồng tiền có vốn hóa thị trường tương đối thấp như PEPE đã từng dẫn đầu thị trường. Điều này chứng tỏ rằng các nền tảng hàng đầu thành công bằng cách tận dụng chiều sâu của họ trong các đồng tiền lớn, trong khi các nền tảng hạng hai dựa vào chiều rộng của họ trong các đồng tiền nhỏ hơn.

- Số lượng hợp đồng: Binance hiện cung cấp hơn 150 hợp đồng vĩnh viễn ký quỹ bằng USDT và hàng chục hợp đồng ký quỹ bằng coin. OKX cung cấp khoảng 200 hợp đồng, bao gồm nhiều dự án DeFi và phổ biến. Bybit cũng cung cấp hơn 150 hợp đồng. Mặt khác, MEXC tuyên bố cung cấp hơn 250 hợp đồng vĩnh viễn, bao gồm gần như tất cả các altcoin giao ngay được niêm yết của mình. Gate cũng cung cấp khoảng 200 hợp đồng. Các hợp đồng mà KuCoin cung cấp tương đối hạn chế, chỉ hơn 100. Các hợp đồng mà LBank cung cấp rất hạn chế, có thể chỉ bao gồm vài chục đồng tiền chính thống và một số altcoin phổ biến. Upbit không cung cấp hợp đồng nào. Sự khác biệt về tính đa dạng của sản phẩm này giải thích: MEXC và Gate, trong nỗ lực thu hút người dùng, đã thêm nhiều hợp đồng cho các đồng tiền nhỏ hơn để cung cấp cho các nhà đầu cơ; Binance thận trọng hơn với các hợp đồng tiền nhỏ hơn của mình, giới hạn các hợp đồng của họ ở một số lượng tương đối hạn chế. Bitget và Bybit nằm ở giữa, cung cấp nhiều lựa chọn hợp đồng tiền mới nhưng có chọn lọc (ví dụ: Bitget sẽ lựa chọn hợp đồng dựa trên mức độ phổ biến, nhưng có thể không cung cấp đầy đủ như MEXC).

- Công cụ và Tính năng Giao dịch: Ngoài số lượng, giao dịch tương lai còn khác biệt ở các tính năng chi tiết. Ví dụ, về đòn bẩy, Binance và OKX cung cấp đòn bẩy lên đến 125 lần cho các loại tiền điện tử chính thống, trong khi các loại tiền điện tử nhỏ hơn thường bị giới hạn ở mức 20-50 lần. MEXC và các nền tảng khác đôi khi cung cấp đòn bẩy cao cho các loại tiền điện tử nhỏ hơn để thu hút người chơi cờ bạc. Về thanh khoản, các nền tảng như Binance có một đội ngũ lớn các nhà tạo lập thị trường để đảm bảo độ sâu và giảm thiểu trượt giá, trong khi các nền tảng nhỏ hơn có thể có thanh khoản mỏng trên một số hợp đồng, khiến chúng dễ bị thao túng và thanh lý. Tỷ lệ tài trợ và sức mạnh của các quỹ bảo hiểm cũng là những điểm khác biệt chính. Nhìn chung, các nền tảng hàng đầu thể hiện tính chuyên nghiệp và ổn định cao hơn trên thị trường tương lai, trong khi các nền tảng mới nổi ưu tiên sự quyết liệt và linh hoạt, có khả năng hy sinh một số tính ổn định.

- Theo dõi Điểm Nóng: Từ góc độ chiến lược, một số sàn giao dịch rất muốn theo kịp xu hướng thị trường. Ví dụ, MEXC và Gate đã đề cập ở trên sẽ ngay lập tức ra mắt hợp đồng tương lai vĩnh viễn khi một đồng tiền mới trở nên phổ biến, cho phép người dùng giao dịch theo cả hai hướng. Ví dụ, khi khái niệm Friend.tech trở nên phổ biến trong năm nay, các đồng tiền liên quan như BLUR đã được giao dịch hợp đồng tương lai trên các nền tảng này, thu hút khối lượng người dùng lớn. Bitget và Bybit cũng theo dõi các điểm nóng, nhưng họ thận trọng hơn một chút, thường đảm bảo rằng các sản phẩm giao ngay được niêm yết và có thanh khoản cơ bản trước khi ra mắt hợp đồng tương lai. Các sàn giao dịch khác tập trung vào các thị trường chính thống và tránh ra mắt các hợp đồng tương lai không phổ biến. Ví dụ điển hình bao gồm Coinbase (chỉ cung cấp hợp đồng tương lai BTC và ETH, không nằm trong phạm vi thảo luận này) và OKX (cũng tương đối hạn chế việc ra mắt hợp đồng tương lai một cách bừa bãi trên các đồng tiền siêu nhỏ). Binance nằm ở đâu đó giữa hai xu hướng này: tham gia có chọn lọc vào các điểm nóng, chẳng hạn như khi PEPE cực kỳ phổ biến, Binance đã tạo ra một ngoại lệ và ra mắt hợp đồng tương lai vĩnh viễn, nhưng hầu hết các altcoin thì không.

Kết quả của những khác biệt này là mức độ gắn bó của người dùng đối với giao dịch hợp đồng tương lai khác nhau giữa các sàn giao dịch. Người dùng quan tâm đến việc đầu cơ vào các đồng tiền nhỏ hơn thường hoạt động trên các nền tảng như Gate, MEXC và Bitget, tìm kiếm sản phẩm mới ở bất cứ đâu. Trong khi đó, các quỹ đầu tư vào hợp đồng tương lai tiền điện tử chính thống có khối lượng lớn có xu hướng ưa chuộng các nền tảng như Binance và OKX vì độ sâu, độ tin cậy và độ trượt giá thấp. Trong ngắn hạn và trung hạn, khi thị trường tiền điện tử nhỏ hơn bùng nổ, khối lượng hợp đồng trên các nền tảng nhỏ hơn sẽ tăng vọt. Khi thị trường trở lại trạng thái lý trí hơn và các quỹ lớn ưu tiên BTC, sự thống trị của các nền tảng hàng đầu sẽ tự khẳng định lại. Hai mô hình này không loại trừ lẫn nhau. Nhiều sàn giao dịch cố gắng "nắm bắt cả hai mặt" - thúc đẩy hợp đồng tương lai tiền điện tử nhỏ hơn trong khi vẫn duy trì một thị trường mạnh mẽ cho các đồng tiền lớn hơn. Ví dụ: Bybit và Bitget áp dụng chiến lược này, sử dụng một số lượng lớn hợp đồng tương lai alt-perpetual trong khi cạnh tranh với Binance về độ sâu trên các đồng tiền chính. Cách tiếp cận toàn diện này đòi hỏi cả nguồn lực và đầu tư công nghệ, cũng như sự thống trị thị trường. Hiện tại, Binance vẫn là đơn vị dẫn đầu được công nhận trong lĩnh vực giao dịch tương lai toàn diện, nhưng các nền tảng khác đang vượt qua Binance trong một số lĩnh vực cụ thể thông qua sự khác biệt.

Tóm tắt so sánh hiệu suất giữa các đồng tiền mới và hợp đồng tương lai

Thông qua sự so sánh toàn diện ở trên về giao dịch tiền xu giao ngay và giao dịch tương lai, chúng ta có thể rút ra một số kết luận chính:

(1) Các nền tảng có sức mạnh bùng nổ mạnh nhất đối với các đồng tiền mới: Nếu chúng ta đánh giá các anh hùng dựa trên sức mạnh bùng nổ của họ, LBank, Gate, MEXC và các nền tảng khác có sức mạnh bùng nổ ngắn hạn mạnh nhất đối với các đồng tiền mới—giả sử các nhà đầu tư có thể chọn đúng "tên lửa". Tuy nhiên, cần nhấn mạnh rằng lợi nhuận cao của các nền tảng này đi kèm với tỷ lệ hòa vốn cao và mức giảm sâu, với mức tăng và giảm lớn hơn nhiều so với các sàn giao dịch hàng đầu.

(2) Nền tảng có hiệu suất tổng thể tốt nhất của các đồng tiền mới: Xét về góc độ hầu hết các dự án đều có thể đạt được lợi nhuận tương đối ổn định, các đồng tiền mới của Binance và KuCoin nhìn chung có hiệu suất tương đối tốt. Tỷ lệ hòa vốn của đồng tiền mới của Binance thấp hơn mức trung bình, với một vài trường hợp halving đáng tiếc, khiến các nhà đầu tư ít có khả năng tham gia vào các dự án đào coin; các dự án của KuCoin chứng kiến mức tăng trưởng hàng tuần, với lợi nhuận trung bình và trung vị nằm trong top đầu trong mẫu (trung bình +15%, trung vị chỉ -8%). Mặc dù OKX có số lượng đồng tiền niêm yết ít, nhưng một số ít đồng tiền mới mà sàn này niêm yết, ngoại trừ một hoặc hai đồng, đều không bị sụt giảm mạnh và hiệu suất của chúng tương đối ổn định. Upbit, do chủ yếu theo sau các đồng tiền chính thống, có mức tăng nhỏ, nhưng lợi thế của nó là rủi ro có thể kiểm soát được. Nhìn chung, xét về góc độ lợi nhuận ổn định, Binance và KuCoin nhỉnh hơn một chút, tiếp theo là Bitget/Bybit (vì mức trung bình của chúng bị kéo lên bởi các giá trị cực đại và mức trung vị của chúng thấp), và Gate/MEXC là thách thức nhất (với lợi nhuận và thua lỗ phân cực). Tất nhiên, "tốt nhất tổng thể" ở đây là xét về mặt kiểm soát rủi ro. Các nhà đầu tư tích cực có thể chú ý nhiều hơn đến "bảng xếp hạng sức mạnh bùng nổ" được đề cập ở trên.

(3) Các nền tảng có tốc độ tăng trưởng nhanh nhất về thị phần giao dịch hợp đồng: Xét theo quý, LBank, MEXC và Gate là ba nền tảng có tốc độ tăng trưởng nhanh nhất về thị phần và quy mô giao dịch hợp đồng. Khối lượng hợp đồng của LBank tăng gấp đôi so với tháng trước và thị phần phái sinh của ngân hàng này tăng từ khoảng 55% lên gần 67%, cho thấy họ đã chuyển đổi thành công một lượng lớn người dùng giao ngay thành người dùng giao dịch hợp đồng. Thị phần phái sinh của MEXC và Gate vốn đã cao, mỗi nền tảng tăng khoảng 5 điểm phần trăm, củng cố vị thế thống lĩnh của họ trong giao dịch đòn bẩy cao. Bitget và KuCoin cũng tăng khoảng 4 điểm phần trăm mỗi nền tảng, cho thấy tầm quan trọng của lĩnh vực phái sinh tiếp tục tăng lên. Ngược lại, thị phần phái sinh của OKX và Bybit về cơ bản vẫn giữ nguyên, trong khi Binance tăng nhẹ nhưng mức thay đổi không đáng kể (do cơ sở lớn). HTX gần như không thay đổi, vẫn dao động quanh mức 60%. Nhìn chung, thị phần hợp đồng của các nền tảng vừa và nhỏ thường tăng nhanh hơn. Các nền tảng này rõ ràng có xu hướng tập trung vào hợp đồng để thúc đẩy tăng trưởng trong Quý 3; Do nền tảng và vị thế của họ, thị phần của các nền tảng hàng đầu không thay đổi nhiều, nhưng khối lượng tuyệt đối cũng tăng lên. Có thể dự đoán rằng với sự trỗi dậy của các nền tảng mới nổi này, bối cảnh thị trường hợp đồng sẽ trở nên đa dạng hơn và không còn bị chi phối bởi một vài công ty hàng đầu nữa.

(4) Hiệu ứng vòng kín của số lượng coin mới và hợp đồng hỗ trợ: Từ phân tích của chúng tôi, có thể thấy một số sàn giao dịch đã hình thành hệ sinh thái vòng kín "giao ngay coin mới + hợp đồng hỗ trợ", trong khi một số sàn khác vẫn chưa kết nối hoàn toàn. Ví dụ điển hình bao gồm Bitget, LBank, Gate và MEXC. Họ dẫn đầu về số lượng coin niêm yết và cũng cung cấp giao dịch hợp đồng cho hầu hết mọi coin nóng. Ưu điểm của mối liên kết vòng kín này giữa giao ngay và hợp đồng là người dùng có thể hoàn tất giao dịch giao ngay và giao dịch đòn bẩy cho các coin mới trên cùng một nền tảng mà không cần chuyển đổi nền tảng, điều này tự nhiên làm tăng độ bám dính giao dịch và khối lượng giao dịch. Ví dụ: nếu người dùng thấy coin mới X đang tăng giá tốt trên LBank, trước tiên họ có thể mở một vị thế giao ngay, sau đó ngay lập tức mở một hợp đồng để tăng đòn bẩy và mua vào, rồi đóng vị thế trên thị trường giao ngay sau khi kiếm được lợi nhuận - toàn bộ quá trình được hoàn tất trong LBank. Đối với các sàn giao dịch, coin mới mang lại lưu lượng giao ngay, và hợp đồng tiếp tục khuếch đại khối lượng giao dịch. Hai yếu tố này bổ sung cho nhau. Các nền tảng như Binance và OKX tương đối chậm trong việc hình thành một vòng lặp khép kín: họ niêm yết một số ít đồng tiền hoặc chậm, và nhiều đồng tiền mới không có giao dịch giao ngay, chứ đừng nói đến hợp đồng (hoặc họ đợi giá đồng tiền ổn định trước khi xem xét niêm yết hợp đồng). Điều này buộc một số người dùng phải chuyển sang các nền tảng khác để giao dịch hợp đồng tương lai đồng tiền nhỏ. Binance đã thử nghiệm việc ra mắt hợp đồng tương lai đồng thời với các dự án Launchpad của mình (ví dụ: hợp đồng tương lai sau đợt airdrop ARB), nhưng tốc độ chung vẫn còn thận trọng. KuCoin và HTX đã niêm yết một số đồng tiền mới nhưng không cung cấp hợp đồng tương lai tương ứng kịp thời. Người dùng tìm kiếm đòn bẩy phải tìm kiếm ở nơi khác, dẫn đến dòng vốn chảy ra. Nhìn chung, các nền tảng tích hợp thành công việc niêm yết tiền xu với hợp đồng tương lai đã thu được những lợi ích đáng kể trong Quý 3, thúc đẩy cả khối lượng giao dịch và giữ chân người dùng. Tuy nhiên, các nền tảng chưa đạt được hệ thống vòng lặp khép kín này đã bỏ lỡ một số tiềm năng giao dịch của họ.

(5) Phù hợp lợi nhuận của người dùng với chiến lược nền tảng: Bằng cách so sánh các nền tảng khác nhau, chúng tôi cũng nhận thấy rằng triển vọng lợi nhuận mà các nhà đầu tư có thể đạt được trên các sàn giao dịch khác nhau phù hợp với vị thế chiến lược của nền tảng: trên các nền tảng rủi ro cao, lợi nhuận cao (như LBank, MEXC, v.v. đã đề cập ở trên), lợi nhuận ngắn hạn của các đồng tiền mới có thể rất lớn nhưng nhìn chung không bền vững, phù hợp với những người chơi giỏi đầu cơ ngắn hạn và vào và thoát nhanh; trên các nền tảng ổn định (Binance, OKX, v.v.), mặc dù cơ hội cho các đồng tiền mới ít, nhưng chúng tương đối ổn định, phù hợp với các nhà đầu tư thích biến động thấp hơn. Tương tự như vậy, trong giao dịch hợp đồng, các nền tảng tích cực cung cấp nhiều hợp đồng tiền nhỏ hơn và đòn bẩy cao hơn, điều này có nghĩa là lợi nhuận có thể tăng gấp đôi hoặc thậm chí gấp mười lần và thua lỗ có thể trở lại mức trước khi giải phóng chỉ sau một đêm; các nền tảng ổn định chủ yếu thúc đẩy các hợp đồng tiền tệ chính thống và biến động thị trường tương đối có thể kiểm soát được. Sự khớp lệnh rủi ro-lợi nhuận này phản ánh rằng hệ sinh thái của mỗi sàn giao dịch đã hình thành một "khí chất" nhất định: người dùng sẽ đưa ra lựa chọn dựa trên sở thích rủi ro của riêng họ, và theo thời gian, lựa chọn này sẽ củng cố định hướng chiến lược của nền tảng. Ví dụ, những người sẵn sàng đặt cược vào các đồng tiền mới để làm giàu nhanh chóng sẽ đổ xô đến LBank/Gate, và ngược lại, các nền tảng này cũng sẵn sàng niêm yết nhiều đồng tiền mới khác nhau, từ đó hình thành nên một chu kỳ. Đối với các nhà đầu tư, khi giao dịch các đồng tiền hoặc hợp đồng mới, họ cũng nên xem xét đầy đủ các đặc điểm của nền tảng và coi đó là một phần trong danh mục đầu tư của mình: kiếm tiền nhanh chóng trên một nền tảng và phân bổ ổn định trên một nền tảng khác để đạt được sự cân bằng giữa lợi nhuận và rủi ro.

Mở rộng: Xu hướng liên kết sinh thái của các sàn giao dịch xây dựng chuỗi giá trị riêng

Bên cạnh việc thảo luận về các đồng tiền mới và hợp đồng tương lai, chúng ta cũng cần xem xét một xu hướng rộng hơn: các sàn giao dịch đang xây dựng chuỗi công khai hoặc hệ sinh thái lớp hai của riêng họ, và tiềm năng hợp tác giữa các chuỗi công khai này với các đồng tiền và hợp đồng tương lai mới. Hiện tại, nhiều sàn giao dịch hàng đầu đang phát triển blockchain riêng, chẳng hạn như BNB Chain của Binance, Mantle Network của Bybit và Base Network của Coinbase (cũng là lớp hai của Ethereum). Hơn nữa, mặc dù không được phát triển bởi các sàn giao dịch, các nền tảng lớp hai mới nổi như ZKSync cũng đáng được xem xét do quan hệ đối tác của chúng với nhiều sàn giao dịch (ví dụ: việc Bitget Wallet tích hợp hệ sinh thái ZKSync). Bằng cách so sánh các chiến lược này, chúng ta có thể khám phá cách thức hình thành vòng khép kín trong tương lai của "hệ sinh thái hợp đồng tiền mới trên chuỗi".

Tổng quan về các chiến lược chuỗi trao đổi hiện tại:

- Binance: Ngay từ đầu, Binance đã ra mắt chuỗi công khai độc lập BNB Chain (trước đây là BSC), giúp hệ sinh thái của Binance phát triển mạnh mẽ. Năm 2023, Binance ra mắt opBNB như một lớp thứ hai tương thích với Ethereum, với hy vọng cải thiện hiệu suất và thu hút các nhà phát triển. Chiến lược của Binance là xây dựng đế chế on-chain của riêng mình, đặc biệt là trong làn sóng thị trường này. Binance tận dụng hệ thống điểm Binance Alpha để thu hút các nhà đầu tư bán lẻ và đồng thời khuyến khích các dự án niêm yết số lượng token không giới hạn. Điều này tạo ra một mô hình độc đáo, cùng có lợi cho tất cả các bên: các nhà đầu tư bán lẻ cung cấp dữ liệu, Binance Alpha đóng vai trò là cầu nối và các dự án nhận được thanh khoản không giới hạn. Hơn nữa, Binance tận dụng nguồn vốn mạnh hơn và mô hình DAT để định hình lại nguồn vốn mới, từ đó thúc đẩy giá trị của BNB và khối lượng giao dịch on-chain. Điều này đã khép lại vòng lặp bằng cách niêm yết các token dự án tương ứng trên các sàn giao dịch tập trung.

- Bybit/Mantle: Bybit tận dụng Mantle như một phần mở rộng của hệ sinh thái: một mặt, cho phép người dùng Bybit tham gia vào các dự án dựa trên Mantle (ví dụ: cung cấp nền tảng khởi chạy dự án hệ sinh thái Mantle, staking, phần thưởng airdrop, v.v.); mặt khác, nhanh chóng niêm yết các token dự án mới nổi bật trên Mantle trên thị trường giao ngay và tương lai của Bybit. Điều này cho phép người dùng Bybit tận hưởng các lợi ích trên chuỗi (chẳng hạn như airdrop khai thác sớm) trong khi vẫn thuận tiện giao dịch và rút tiền trên sàn giao dịch, tạo ra sự cộng hưởng giữa thị trường trong và ngoài sàn giao dịch. Mantle càng phát triển, Bybit càng được hưởng lợi.

- OKX: OKX đã đạt được mức độ phủ sóng thị trường tối đa nhờ tận dụng sự kết hợp giữa thao túng thị trường mạnh mẽ và quảng bá X Layer. Cả hai tài sản token của OKX đều đạt được hiệu suất thị trường ấn tượng và đang trên đà phục hồi. Tuy nhiên, mức độ phổ biến vẫn còn phải chờ thời gian trả lời.

- Coinbase/Base: Coinbase đã thu hút một lượng lớn người dùng đến với ví và dịch vụ của mình thông qua Base. Mặc dù Base vẫn chưa ra mắt token, nhưng sự thịnh vượng của các dự án trên chuỗi cuối cùng sẽ chảy về sàn giao dịch Coinbase. Coinbase đã nếm trải vị ngọt ngào của Base, và các sàn giao dịch khác đương nhiên cũng sẽ noi theo. Chuỗi Base có thể sẽ ra mắt token trong tương lai gần, tiếp tục thổi bùng mạng lưới.

Triển vọng vòng lặp khép kín liên kết tương lai

Sự tương tác giữa các đồng tiền mới, hợp đồng và hệ sinh thái trên chuỗi có thể được hình dung như sau: Một sàn giao dịch ươm tạo một dự án A mới trên chuỗi của riêng mình. Dự án A phát hành một token để thu hút cộng đồng trên chuỗi, với giá được khám phá thông qua DEX trên chuỗi. Nhận thấy sự phổ biến của Dự án A, sàn giao dịch niêm yết token của mình trên một nền tảng tập trung và triển khai giao dịch hợp đồng cho Dự án A. Sàn giao dịch tập trung mang lại tính thanh khoản đáng kể và giá cao hơn cho Dự án A, thu hút nhiều người tham gia vào các ứng dụng hệ sinh thái của mình (chẳng hạn như canh tác năng suất). Hệ sinh thái của Dự án A phát triển mạnh mẽ, phí giao dịch trên chuỗi tăng lên và giá trị token gốc của nó (như BNB hoặc MNT) tăng lên, mang lại lợi ích hơn nữa cho tài chính của sàn giao dịch. Hơn nữa, các sàn giao dịch có thể cung cấp sự đối xử đặc biệt cho các dự án được ra mắt trên chuỗi của họ, chẳng hạn như các kênh niêm yết trực tiếp, các cặp giao dịch bổ sung và tăng yêu cầu ký quỹ cho hợp đồng, để khuyến khích họ lựa chọn chuỗi của mình. Điều này tạo ra một tình huống mà kẻ mạnh sẽ trở nên mạnh hơn: các dự án trong hệ sinh thái của sàn giao dịch có nhiều khả năng thành công hơn và thành công này sẽ tác động trở lại hệ sinh thái. Các dự án khác, khi thấy được hiệu ứng trình diễn này, cũng sẵn sàng tham gia vào hệ sinh thái của chuỗi.

Đối với người dùng, vòng lặp khép kín được kết nối này đồng nghĩa với nhiều cơ hội hơn và sự tiện lợi hơn. Trước đây, để theo đuổi một dự án mới, người dùng phải tham gia IDO/airdrop, sau đó giao dịch trên một sàn giao dịch phi tập trung (DEX) và cuối cùng là chờ sàn giao dịch tập trung ra mắt—một quá trình tẻ nhạt. Trong tương lai, nếu các sàn giao dịch tích hợp khả năng on-chain và off-chain, người dùng có thể tham gia vào các dự án on-chain giai đoạn đầu trực tiếp trên nền tảng sàn giao dịch (ví dụ: bằng cách tích hợp trực tiếp Launchpad với việc phát hành on-chain). Khi token của dự án đến, họ có thể giao dịch chúng trong sàn giao dịch. Khi họ muốn sử dụng các ứng dụng on-chain, sàn giao dịch cung cấp một cầu nối xuyên chuỗi. Trải nghiệm trọn gói này sẽ giảm đáng kể rào cản gia nhập và thu hút vốn chính thống vào thế giới on-chain vốn phức tạp trước đây.

Tất nhiên, việc đạt được vòng lặp khép kín này đặt ra nhiều thách thức: kiểm soát chất lượng dự án, rủi ro pháp lý và tính ổn định kỹ thuật. Nếu các sàn giao dịch, vì lợi ích của sự thịnh vượng của hệ sinh thái, nới lỏng việc thẩm định các dự án on-chain, các dự án gian lận có thể xuất hiện để lừa đảo người dùng, từ đó gây tổn hại đến uy tín của sàn giao dịch. Nếu một lượng lớn token trên một chuỗi tự xây dựng được giao dịch trên sàn giao dịch, các cơ quan quản lý có thể nêu lên lo ngại về thao túng giá và trục lợi, dẫn đến việc giám sát chặt chẽ hơn. Hơn nữa, cả bảo mật giao thức on-chain và bảo mật hệ thống sàn giao dịch đều yêu cầu các biện pháp bảo vệ kép; nếu không, một lỗi ở một mắt xích có thể lan rộng ra toàn bộ hệ thống (ví dụ: một vụ hack chuỗi có thể dẫn đến giá token của sàn giao dịch giảm mạnh). Do đó, các sàn giao dịch phải đạt được sự cân bằng giữa tính minh bạch và bảo mật.

Xét về tiến độ hiện tại, Binance và Coinbase đã có một bước tiến vững chắc hướng tới phương pháp tiếp cận vòng lặp khép kín này. Binance, thông qua sự kết hợp Binance Alpha + USD1, đã đạt được mức tăng trưởng đáng kể trên nhiều tài sản, với thông điệp nền tảng "hợp đồng trước, giao dịch giao ngay sau" đang trở thành xu hướng thị trường. Có thể thấy trước rằng việc tích hợp blockchain sẽ không còn chỉ là một chiêu trò tiếp thị nữa mà sẽ trở thành một phần không thể thiếu của hoạt động kinh doanh CEX. "Đồng tiền mới, hợp đồng mới và on-chain" sẽ thực sự hợp nhất: các sàn giao dịch sẽ đóng vai trò là địa điểm giao dịch, nhà điều hành mạng lưới blockchain và nhà đầu tư vào các dự án mới. Điều này có thể mở ra một hệ thống kinh tế tiền điện tử khép kín hơn.

Ngành giao dịch tiền điện tử năm 2025 đang trải qua những thay đổi sâu sắc trên nhiều mặt trận. Các đợt ra mắt đồng tiền mới đang bùng nổ, cạnh tranh trong lĩnh vực phái sinh ngày càng khốc liệt, và các sàn giao dịch ngày càng mở rộng sang blockchain. Trong bối cảnh này, các nhà đầu tư phải đối mặt với cả những cơ hội lẫn thách thức lớn hơn. Bài viết này, thông qua phân tích chuyên sâu về dữ liệu đồng tiền và hợp đồng mới từ mười sàn giao dịch hàng đầu, hy vọng sẽ giúp độc giả hiểu được điểm mạnh và điểm yếu của các nền tảng khác nhau. Trước khi theo đuổi đồng tiền 100x tiếp theo hoặc mở hợp đồng đòn bẩy cao tiếp theo, việc lựa chọn một sàn giao dịch phù hợp với chiến lược và hồ sơ rủi ro của bạn chắc chắn là nền tảng cho thành công. Đồng thời, chúng ta cũng nên nhận ra sự hội tụ ngày càng tăng giữa các sàn giao dịch tập trung và hệ sinh thái trên chuỗi. Các cơ hội đầu tư trong tương lai sẽ không còn giới hạn ở các nền tảng riêng lẻ, mà nằm ở sự tương tác giữa trên chuỗi và ngoài chuỗi. Một khi được hình thành, vòng khép kín của "đồng tiền mới, hợp đồng và hệ sinh thái trên chuỗi" sẽ thúc đẩy các động lực tăng trưởng mới và tạo ra của cải, định hình lại luật chơi trên thị trường tiền điện tử. Chúng ta hãy cùng chờ xem xu hướng này sẽ phát triển như thế nào, liên tục học hỏi và thích nghi trong thực tế, đồng thời nắm bắt các cơ hội mà thời đại này mang lại.